تحلیل به کمک اندیکاتور استوکاستیک (Stochastic)

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleتحلیل به کمک اندیکاتور استوکاستیک یکی از Indicator های اسیلاتوری است که برگشت روند را پیشبینی میکند و میتوان از آن برای شناسایی سطوحی که خرید و فروش در آن به حد اشباع رسیده است، استفاده کرد. این شاخص یکی از ابزارهای تحلیل تکنیکال است و به تریدرها کمک میکند تا در کنار میانگین متحرک، خطوط روند و سطوح حمایت و مقاومت نقاط ورود و خروج دقیق تری تعیین کنند و دقت خود را بالا ببرند. در این بلاگ قصد داریم اندیکاتور استوکاستیک و روش تحلیل به کمک آن را بیان کنیم. تا انتها با ما همراه باشید.

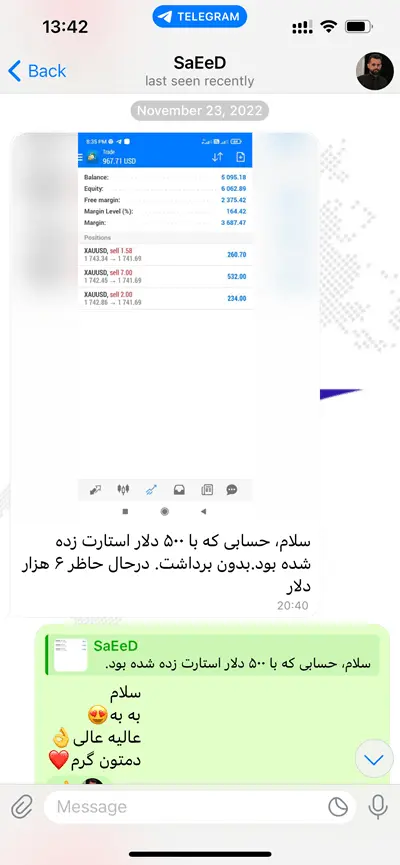

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

Stochastic چیست؟

این شاخص در اواخر دهه 1950 توسط دکتر لین، تحلیلگر و رئیس دانشگاه واتسکا طراحی شد و امروزه جز بهترین اندیکاتورهای مومنتوم شناخته میشود. این نشانگر وضعیت آخرین قیمت بسته شدن قیمت را نسبت به بالاترین و پایین ترین محدودهای که قیمت تجربه کرده است، میسنجد. این شاخص هیچ شباهتی به اندیکاتور مکدی و اندیکاتور RSI ندارد. از این رو بیشتر بر روی سرعت و جهت حرکت قیمت متمرکز است و از قیمت و حجم معاملات تبعیت نمیکند.

Stochastic یک اسیلاتور است ولی در دسته اندیکاتورهای پیشرو قرار میگیرد و جز بهترین ابزارها برای شناسایی انتهای روند است. دکتر لین این نوسانگر را به این صورت تعریف کرده است: زمانی که در روند صعودی هستیم، قیمت های کلوز تمایل دارند به قیمتهای High برسند و زمانی که در روند نزولی هستیم Close خودش را به Low نزدیک میکند.

اندیکاتور استوکاستیک چگونه کار میکند؟

این Indicator با تمرکز بر قیمت بسته شدن و با در نظر گرفتن بالاترین و پایین ترین قیمت در طول یک دوره مشخص رسم میشود. در واقع با مقایسه قیمت بسته شدن با حرکات گذشته بازار سعی میکند نقاط برگشت قیمت را پیشبینی میکند. این شخاص دو خط دارد و بر روی هر نموداری قابل اجرا است و بین 0 تا 100 در نوسان است. البته ناحیه تعادلی حرکت آن بین 20 تا 80 است. زمانی که در زیر ناحیه 20 هستیم منطقه اشباع فروش و هنگامی که بالای 80 هستیم در ناحیه اشباع خرید هستیم و این مناطق هستند که روند در آنها تغییر میکند. بازهای که در نظر گرفته میشود شامل 14 دوره است. مثلا در نمودار هفتگی 14 هفته متوالی و در نمودار روزانه 14 روز در نظر گرفته میشود.

این نشانگر دارای دو خط است که عبارتند از D% و K% . نحوه محاسبه K% را در ادامه بررسی کرده ایم و خط D از میانگین متحرک سه دوره ای %K است.

زمانی که این اندیکاتور مقدار بالایی دارد به این معنی است که قیمتها در محدوده بالای قیمت بسته شده قرار دارند و زمانی که مقدار کمتری دارد.

فرمول محاسبه Stochastic

اندیکاتور استوکاستیک به کمک فرمول زیر محاسبه میشود:

%K = 100(C – L14) / (H14 – L14)

C: آخرین قیمتی که کندل بسته شدهاست.

L14: پایین ترین قیکت در طول 14 روز گذشته

H14: بالاترین قیمت در طول 14 روز قبل

استراتژی خرید و فروش به کمک استوکستیک

خرید و فروش به کمک نواحی اشباع خرید و فروش

در این نوع استراتژی خریداران و فروشندگان میتوانند به کمک نواحی اشباع خرید و فروش پوزیشن باز کنند. زمانی که یک جفت ارز یا شاخص در ناحیه اشباع فروش است، زمان مناسبی برای خرید است. هنگام که اسیلاتور بالای 80 و در منطقه اشباع خرید است باید فروش انجام شود.

با این حال این نواحی میتوانند گمراه کننده باشند. زیرا این که یک ارز زیاد فروخته شود به معنای افزایش قیمت آن نیست یا این که این یک ارز زیاد خریداری شود به این معنی نیست که قیمت آن باید کاهش یابد. مناطق overbought/oversold فقط به این معنی است که قیمت بسته شدن نزدیک به بالا و پایین محدوده معامله میشود. بنابراین ممکن است این شرایط تا مدتی ادامه دار باشد.

واگرایی در Stochastic

در این استراتژی تریدرها به دنبال نواحی هستند که در آن قیمت موفق به ثبت کف یا سقف جدید شده است. اما تحلیل به کمک اندیکاتور استوکاستیک نتوانسته است اوج و کف جدید ثبت نماید.

زمان که واگرایی مشاهده میشود معمولا انتظار تغییر روند را خواهیم داشت.

البته نکته مهمی که وجود دارد این است که تا زمانی که Divergence با چرخش نهایی قیمت همراه نشود، نمیتوان بر اساس آن معامله باز کرد. قیمت میتواند حتی با وجود واگرایی برای مدت طولانی تری افزایش یا کاهش یابد.

برای این که این قسمت را بهتر متوجه شوید ابتدا فرض کنید استوکستیک در ناحیه اشباع فروش قرار دارد و کف جدید ثبت نموده است و کف دومی بالاتر از کف اولی است. در چارت قیمت نیز دو کف ثبت شده است و کف دوم پایین تر قرار دارد. در چنین مواقع ما شاهد واگرایی هستیم و میتوان آن را یک سیگنال خرید به حساب آورد. علت این اتفاق این است که مومنتوم نزولی در حال ضعیف شدن است و ممکن است تغییر روند رخ دهد.

حالت دیگر این است که اندیکاتور در ناحیه خرید بیش از حد باشد. اگر دو سقف متوالی داشته باشیم که سقف دومی از اولی پایینتر باشد، اما در چارت قیمت دو High جدید ثبت شود که دومی بالاتر از اولی باشد یک سیگنال فروش است و روند صعودی در حال اتمام است.

تقاطع در استوکستیک

کراس اور در Stochastic یکی از محبوبترین استراتژیها بین معامله گران است. هنگامی که دو خط D% و K% در ناحیه اشباع باشند، از تقاطع بین آنها میتوان سیگنال خرید و فروش گرفت. K% خط اندیکاتور و D% خط سیگنال است.

هنگامی که در ناحیهای هستیم که خرید بیش از حد در آن انجام میشود در صورتی که خط اندیکاتور سیگنال را رو به پایین قطع کند، میتوان آن را یک سیگنال فروش قلمداد کرد.

زمانی که در ناحیه فروش بیش از حد هستیم و خط اندیکاتور خط سیگنال را رو به بالا قطع کند، یک سیگنال خرید است.

سخن پایانی

تحلیل تکنیکال یکی از روشهای تحلیل بازار است که اکثر تریدرها از آن برای پیدا کردن نقاط ورود و خروج به بازار استفاده میکنند. در این میان اندیکاتورهای مختلفی وجود دارند که به ما کمک میکنند تا با اطمینان بیشتری وارد معامله شویم. هریک از این اندیکاتورها کاربردهای مختلفی دارند که میتوانید در مطلب بهترین اندیکاتورهای فارکس انواع آن ها را مشاهده نمایید.

اندیکاتور استوکاستیک که جز اندیکاتورهای مومنتوم است و نیروی حرکت در بازار را اندازهگیری میکند. با به کار گیری این اسیلاتور و ترکیب آن با پرایس اکشن میتوانید تغییر روند را زودتر از موعد تشخیص دهید. استراتژی های مختلفی برای این شاخص وجود دارد اما بهتر است سیگنال هایی که صادر میکند را به تنهایی مبنایی برای خرید و فروش قرار ندهید بلکه برای گرفتن تائیدیه از آن استفاده کنید.

اگر تازه وارد بازار شدهاید و قصد دارید از همان ابتدا به سوددهی برسید بهترین راه استفاده از کانال سیگنال فارکس امیرتریدر است. شما میتوانید همزمان در کنار استفاده از سیگنال از دوره آموزش فارکس ببینید و تمامی سوالات خود را از پشتیبانی 24 ساعته ما بپرسید.

- استراتژی های معاملات روزانه فارکس (بخش اول)

- چگونه از اوسیلاتور ها برای تشخیص پایان روند استفاده کنیم؟

- چطور از تحلیل تکنیکال در بازار فارکس استفاده کنیم؟

- راهنمای استفاده از سیگنال فارکس

- برترین اندیکاتورهای استراتژی اسکالپ کردن