استراتژی های معاملات روزانه فارکس (بخش اول)

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleاز آنجایی که دسترسی افراد به بازار آسان است، هر کسی میتواند با ارزها معامله کند؛ با این حال قبل از شروع معاملات باید اطلاعات خود درباره بازارهای مالی و سیگنال فارکس را افزایش دهید تا از ضررهای پیش رو جلوگیری شود. برای آشنایی با ارزها و نحوه معامله با آنها و همچین بررسی استراتژیها، میتوانید از حساب دمو یا آزمایشی استفاده کنید. در این حسابها امکان انجام معاملات، بدون نگرانیهای مربوط به از دست دادن پول وجود دارد. استراتژی معاملات روزانه یکی از این استراتژیهاست.

یادگیری اصول اولیه در معاملات ارزی پیچیده نیست. معامله ارز مفهومی است که شخص انواع مختلف ارزها، پولی که در سراسر جهان مورد استفاده قرار میگیرند، را خریده و میفروشد. این مفهوم بیشتر با نام ارز خارجی یا فارکس، شناخته میشود.

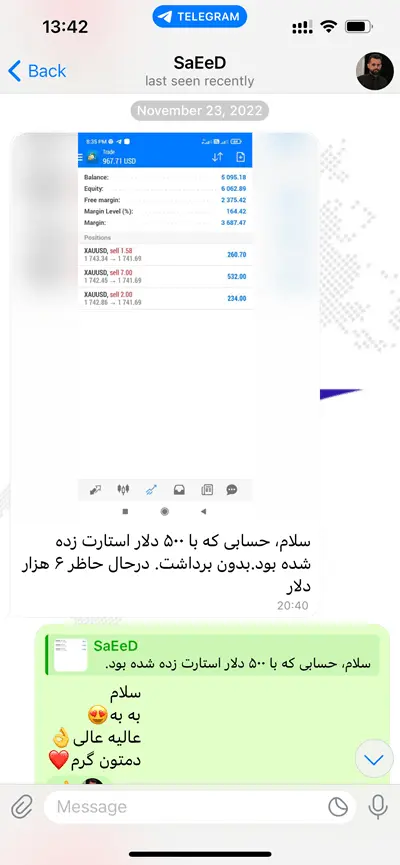

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

پیش از این در مقالات متفاوت تعدادی استراتژی فارکس، که بر اساس تحلیل تکنیکال و فاندامنتال به وجود آمده بود، را بررسی کردیم. برخی از تریدرها علاقه بر انجام ساده معاملات و تنها چند استراتژی ساده دارند؛ در صورتی که برخی دیگر معاملات پیچیدهتر را ترجیح میدهند.

استفاده از استراتژی همراه با اندیکاتور

بسیاری از تریدرها معتقدند که استفاده از یک اندیکاتور منطقی نیست و استفاده از الگوها، سطوح مهم و تجزیه و تحلیل کندلها نیز از اهمیت بالایی برخوردار است. باید اندکاتورها و شاخصها را با نسبت درست و مناسبی استفاده کرد.

برخی نیز معتقدند که استفاده از چند اندیکاتور به برخی دلایل اشتباه است:

برای مثال ممکن است از چند اندیکاتور استفاده کنید که کاربری یکسانی دارد. یک تریدر را در نظر بگیرید که همزمان از اندیکاتور استوکاستیک (stochastic)، شاخص قدرت نسبی (RSI) و سایر اسیلاتورها استفاده میکند. تریدر میداند که تمامی این اندیکاتورها، اسیلاتور هستند؛ اما در عمل هر کدام سیگنال متفاوتی را نشان میدهند. دلیل این مسئله مشخص است، یک اسیلاتور خاص برای موقعیت خاصی در بازار انتخاب میشود، بنابراین ترکیب همه آنها بیفایده است.

همچنین آنها معتقدند که تحلیل این دادهها مشکل است. هر چه خطوط مختلف در نمودار بیشتر باشد، به دقت و تمرکز بیشتری نیاز دارد و احتمال از دست دادن سیگنال یا خطا بیشتر میشود.

در ادامه این مقاله به بررسی مواردی میپردازیم که ثابت میکند استفاده همزمان از چند اندیکاتور، اگر به درستی صورت بگیرد، مفید خواهد بود.

بهترین استراتژی های فارکس با چند اندیکاتور

دقت کنید که برای ساخت یک اندیکاتور علاوه بر تجربه در ترید و شناخت بازارهای مالی، باید دانش ریاضی داشته باشید. تمامی اندیکاتورهای فارکس بر اساس اصول اولیه اندیکاتورهای قدیمی مانند استوکاستیک و میانگین متحرک ساخته شدهاند.

تئوری اسپاد استوکاستیک (Spud Stochastic)

این سیستم معاملاتی در یکی از انجمنهای معاملاتی در سال 2007 ارائه شد. استراتژیهای رایج معمولا از دو اسیلاتور استفاده میکنند. اما توسعه دهندگان تصمیم گرفتند تا از اسیلاتورهایی با پارامترهای مختلف استفاده کنند. استراتژی اولیه از 18 اسیلاتور استوکاستیک استفاده میکند.

شما در تایم فریم مشخص، به 18 خط %K استوکاستیک نیاز دارید که از 6 تا 24 (8,7,6,…,24) تنظیم شدهاند. اصول این شیوه به گونهای است که در بیشتر موارد خطوط استوکاستیک شبکهای را تشکیل میدهند که در جهات مختلف حرکت میکند. بازه زمانی پیشنهاد شده بین 1 ساعت تا 4 ساعت است. البته میتوان از تایم فریم 30 دقیقهای نیز استفاده کرد؛ اما بهتر است تایم فریم خود را از این کمتر نکنید زیرا ممکن است در ارزیابی احساسات بازار دچار مشکل شده و سیگنال اشتباه بگیرید.

روش کار این سیستم فارکس

در این استراتژی از اندیکاتور اصلاح شده اسپاد استوکاستیک (Spud Stochastic) استفاده میشود. این اندیکاتور شامل 8 اسیلاتور استوکاستیک است که نوعی رشته استوکاستیک را میسازد. این رشته ها برای «Slow» و دوره زمانی %D مقدار یکسانی دارند، اما در %K مقدار این موضوع متفاوت است. وقتی تمامی این 8 خط در یک رشته همگرا شوند، سیگنال ورود دریافت میشود.

نکات مهم در معاملات روزانه فارکس

- نقطه همگرایی رشته استوکاستیک باید در نواحی بالا یا پایین باشد. اگر رشته بالاتر از سطح 20 یا پایین تر از سطح 80 تشکیل شده باشد و سپس شروع به باز شدن کند، نباید وارد معامله شوید.

- زمانی که رشته خیلی قبل از اوج خود شکل بگیرد، نشان از روند قوی دارد. این حالت زمانی اتفاق میافتد که خطوط به موازات هم و حداقل فضای خالی حرکت کنند. حتی اگر اسپاد استوکاستیک وارد منطقه بیش خرید یا بیش فروش شود، بهتر است وارد بازار نشوید.

موارد مورد نیاز برای این استراتژی:

چرخه کوفر اکسترموس (Cycle Koufer Extremus)، یک نوع فیلتر است که به ندرت از آن در استراتژیها استفاده میشود. این ابزار انتهای موجهای روند را مشخص میکند.

تایم فریم مورد استفاده حداقل 30 دقیقهای باشد، بهتر است از تایم فریم کوتاه تر استفاده نشود.

از آنجایی که در جفت ارزهای اگزاتیک بیشتر از استراتژیهای بلند مدت استفاده میشود، این استراتژی بجز جفت ارزهای اگزاتیک، برای باقی جفت ارزها کاربردی است.

پیشنهاد میکنیم سطح مشترک 20 و 80 را تغییر داده و محدود کوچک تری برای مناطق بیش خرید و بیش فروش تعیین کنید، مانند 15 و 85 . اعمال این تغییر تعداد سیگنالها را کاهش داده و ورودیهای اشتباه را فیلتر میکند.

به محض اینکه اکثر استوکاستیکها از منطقه بیش فروش خارج شدند، باید یک پوزیشن باز کنید. دقت کنید که رشته باید هنگام خروج از منطقه باز شود، در غیر این صورت نباید وارد شوید. حد ضرر در فاصله 20 -30 پوینتی (پیپ) گذاشته میشود.

به تصویر بالا دقت کنید. استوکاستیکها در زیر سطح 15 به صورت یک رشته کنار هم جمع شدهاند. یک نقطه قرمز در سطح 0 تصویر قرار گرفته است و استوکاستیکها شروع به خروج از کف کردهاند. سطوح کندلهای قبل از سیگنال، در سمت چپ با مربع زرد رنگ نشان داده شده است و کندل سیگنال نیز با رنگ صورتی مشخص شده است.

موارد مورد نیاز برای باز کردن یک پوزیشن فروش:

- خطوط استوکاستیک در کنار هم یک رشته را تشکیل دادهاند.

- بیشتر اسیلاتورها، در زمان تشکیل کندل سیگنال، بالاتر از سطح 85 قرار گرفتند.

- چرخه کوفر اکسترموس یک نقطه قرمز در نزدیکی سطح 100 را نشان بدهد

اوردرخود را بگونه ای باز کنید که اسیلاتورها از ناحیه بیش خرید و بیش فروش خارج شوند. این استراتژی اهمیت بالایی دارد و در استفاده از حرکات قدرتمند قیمت به ما کمک میکند. اگر در چند استراتژی متوالی ضرر کردید، میتوانید با یک معامله موفق تمام آن را پوشش دهید.

بیشتر بخوانید:

بهترین روش برای یادگیری ترید در فارکس چیست؟