بررسی استراتژی فارکس وارن بافت

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleوارن بافت (Warren Buffett) به حق یک اسطوره زنده است؛ زیرا تعداد کمی از مدیران مالی میتوانند کارنامه بهتری از خود ارائه دهند. در حالی که بسیاری از موقعیتهای عظیم او در اپل، بانک آمریکا یا موقعیت چند دههای او در شرکت کوکاکولا اطلاع دارند، رویکرد او نسبت به ارزها کمتر مورد توجه قرار گرفته است.

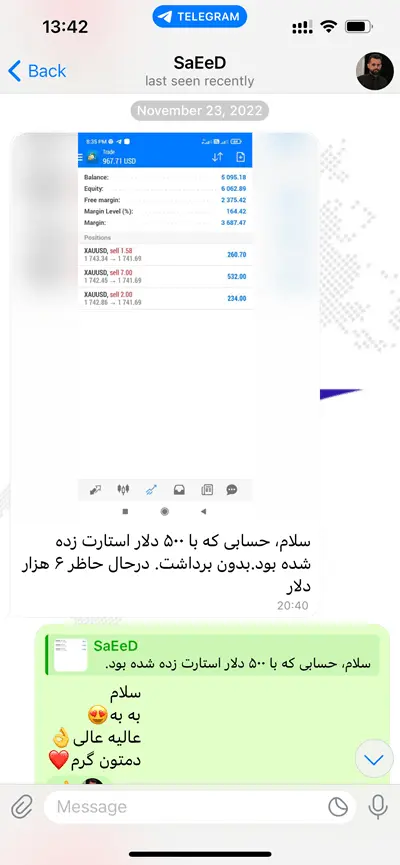

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

وارن بافت کیست؟

در طول چند دهه، وارن بافت (Warren Buffett) نمونه بارز یک سرمایه گذار موفق بوده است. او هم اکنون دهمین فرد ثروتمند جهان و مدیرعامل شرکت برکشایر هاتاوی است. همچنین مالکیت شرکتهایی همچون دیری کوئین، مارس اینکورپوریتد و گایکو در اختیار اوست. همچنین او سهامدار شرکتهای بزرگی همچون اپل، پپسی، کوکاکولا، جنرال الکتریک است.

رویکرد وارن بافت در چارچوب این دستورالعملها قرار میگیرد:

-

روی چیزی که درک میکنید سرمایه گذاری کنید

بافت تمرکز خود را روی صنایعی نگه میدارد که در آنها سر رشته دارد. زمینههای مورد علاقه او امور مالی و مصرف کننده است. او برندهای قوی و مدلهای تجاری ساده را ترجیح میدهد و از سرمایهگذاری در شرکتهایی که نمیفهمد، امتناع میکند.

-

بخر و نگهداری کن

به عنوان یک سرمایه گذار، رویکرد او این است که یک شرکت باکیفیت و با قیمت مناسب پیدا کند و سهام آن را برای مدت طولانی نگه دارد. برای مثال او سهام کوکاکولای خود را از سال 1988 دارد.

-

روی بازده تمرکز کنید

سود سهام نقش بزرگی در پرتفوی بافت بازی میکند. اگر روی کسب و کارهای بالغ تمرکز کنید، احتمالاً سود سهام پرداخت خواهند کرد. جمع آوری و سرمایه گذاری مجدد سود سهام در عین حال ترکیبی از سود، یکی از رازهای رشد چشمگیر اوست.

-

به دنبال مدیریت شایسته باشید

یک شرکت افراد آن هستند و ارزیابی اینکه چه کسی آن افراد را به دقت مدیریت میکند بسیار مهم است. با این حال، همه چیز در طول زمان تغییر میکند و زمانی که تغییر کرد، بافت در خروج از پوزیشن معاملاتی تردیدی ندارد، مانند ولز فارگو. او که زمانی بزرگترین سهامدار ولز فارگو بود، تا آخرین سهام خود را به دنبال رسوایی حسابهای جعلی فروخت.

استراتژی فارکس وارن بافت چیست؟

بافت یک سرمایه گذار سازمانی است که صدها میلیارد دلار را مدیریت میکند. برخلاف تریدرهای خرده فروشی معمولی، سرمایه گذاران نهادی با این اندازه سفته بازان کوتاه مدت نیستند. در سرمایه گذاری نهادی، این مسئولیت تیم تخصیص دارایی تاکتیکی است که ذخایر نقدی موسسه خود را اداره میکند و تمرکز را بین سبد ارزها تغییر میدهد تا مطابق با روندها بماند. میتوان گفت با استراتژی و دریافت سیگنال فارکس میتوان به یک سرمایهگذار موفق تبدیل شد.

در حالی که سهام تمرکز اصلی بافت است، در سال 2002، او نگران رشد کسری تجاری و تأثیر آن بر دلار ایالات متحده شد. او به عنوان یک سرمایه گذار نهادی، مقدار زیادی پول نقد در اختیار داشت تا از آن برای خریدهای آتی استفاده کند، و اکنون ارزش آن پول کم شده است.

تا سال 2003، او حدود 12 میلیارد دلار قراردادهای ارزی و 1 میلیارد دلار اوراق قرضه یورویی پربازده داشت و مطمئن بود که دلار سقوط خواهد کرد. در حالی که او در سال 2005، زمانی که دلار 14 درصد افزایش یافت، یک نزول کوتاه مدت را تجربه کرد؛ اما تنها در همان معامله بیش از 2 میلیارد دلار درآمد داشت.

این مثال به ما نشان میدهد که بافت یک تریدر موقعیت است – یک سرمایهگذار بلند مدت که درک عالی از اصول بنیادی دارد. این سبک سرمایه گذاری نیاز به سرمایه قابل توجهی برای مقاومت در برابر هر گونه نوسانات کوتاه مدت و صبر و حوصله دارد.

البته نمیتوان وارن بافت را به عنوان یک تریدر یا یک سرمایه گذار فارکس در نظر گرفت. او در مواقعی که نیاز به پوشش ریسک داشته باشد، در فارکس معامله میکند و سپس پوزیشنها را برای مدت طولانی نگه میدارد.

چگونه با استراتژی با شایعات بخر، با اخبار بفروش معامله کنیم؟

- قوانین وارن بافت برای سرمایه گذاری و زندگی

- چند نکته سرمایه گذاری برای تریدرهای بازار فارکس

- چطور یک معامله گر خوب شویم؟

- محبوب ترین جفت ارز های فارکس

- بررسی شاخصهای اقتصادی تاثیر گذار در بازار فارکس