روش درست محاسبه حد سود چگونه است؟

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleروش محاسبه حد سود در دو دستهی ریاضی و گرافیکی قرار دارد. این تقسیم بندی مرسوم است، و گفتن اینکه کدام روش بهتر است دشوار است زیرا بستگی به وضعیت بازار دارد. بهتر است یاد بگیریم تا از تمامی آنها استفاده کنیم.

-

تنظیم حد سود بر اساس سطوح کلیدی

سطوح حمایت و مقاومت مناطقی هستند که احتمال تغییر جهت روند در آن بیشتر است. قیمت احتمالاً به یکی از این سطوح خواهد رسید، اما اینکه آیا بتواند آن را بشکند یا نه، مشخص نیست. دستورات حد سود، سودها را قبل از بازگشت قیمت تثبیت میکند.

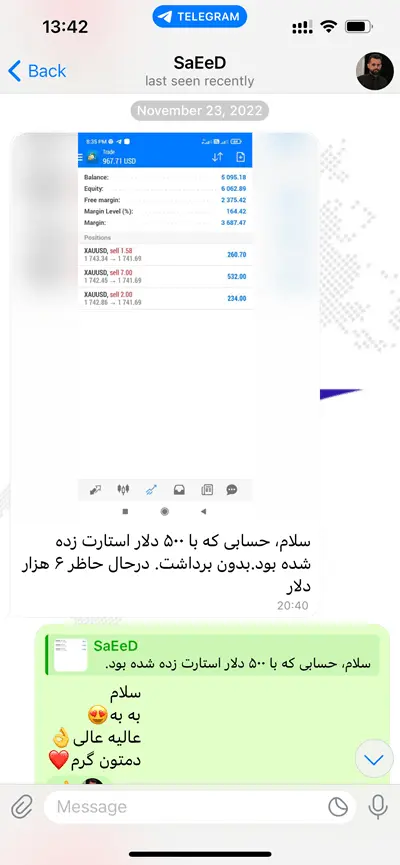

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

چنین سطوحی به دلایل روانی پدیدار میشوند. به عنوان مثال، اکثر سرمایه گذاران حد سود را در سطحی قرار میدهند که در دفعه قبل قیمت در یک روند صعودی از آن نقطه کاهش یافته است (حد سود یک دستور برای فروش است). بنابراین، وقتی همه دستورات فروش به طور همزمان آغاز میشوند، رشد قیمت متوقف میشود.

-

تنظیم حد سود بر اساس نوسان

شما باید اندازه متوسط کندل که نوسانات قیمت را در نمودار TF کوچکتر تعیین میکند را بدانید.

مثال. میانگین اندازه کندل روزانه یک دارایی 80 واحد در نرخهای 4 رقمی است. قیمت از روز باز شدن در نمودار H1، طی پنج ساعت، 30 واحد را پوشش داده است. این بدان معناست که در بهترین حالت 50 واحد دیگر را در بقیه روز پوشش خواهد داد، و قرار دادن حد سود در سطحی بالاتر عاقلانه نیست.

-

تنظیم حد سود با استفاده از فیبوناچی اصلاحی

سطوح کورکشن در استراتژیهای معاملاتی سویینگ و سیستمهای معاملاتی کوتاه-مدت مفید هستند. ایده اصلی آنها این است که قیمت به سطوح قبلی خود باز میگردد و پس از اصلاح بازار به روند اصلی خود ادامه میدهد. یک معامله در انتهای کورکشن پس از آنکه یک حرکت معکوس خود را آشکار کرد باز میشود و یک دستور حد سود در سطح بعدی یا شروع کورکشن تنظیم میشود.

-

تنظیم حد سود مبتنی بر زمان

این روش تنظیم حد سود، برای استراتژیهای روزانه مناسب است. برای پرداخت نکردن سوآپ، حد سود را میتوان یک ساعت قبل از بسته شدن روز تنظیم کرد. اگر قیمت نتواند به آن برسد، معامله به صورت دستی بسته میشود. این رویکرد همچنین میتواند در معاملات خبری، درست قبل از انتشار نشریات مهم مورد استفاده قرار گیرد.

-

استفاده از حد ضرر متحرک

این یک نوع دستور stop-loss است و اغلب جایگزین دستور محدود کنندهی حد سود میشود. برخلاف حد سود، حد ضرر متحرک یک معامله سودآور را نمیبندد و قیمت را در یک فاصله از پیش تعریف شده دنبال میکند و زمانی که قیمت بازار معکوس میشود ثابت میماند.

-

تنظیم حد سود بر اساس اهداف یا محاسبات ریاضی

ترید کردن باید سودی قابل مقایسه با سایر روشهای سودآوری جایگزین داشته باشد. اگر هدف شما کسب 100 واحد در روز است، حد سود برای یک معامله باید 100 واحد، و یا برای دو معامله باید برای هر کدام 50 واحد باشد. هنگامی که به هدف اولیه خود رسیدید، میتوانید آرامش داشته باشید و بدون دستورات حد سود معامله کنید. ایراد این روش این است که شما میزان دقیق روند را نمیدانید. قیمت ممکن است به حد سود مورد هدف که در فاصلهای دور قرار دارد نرسد. یا برعکس، یک دستور حد سود ممکن است زمانی که روند باب میل شما باشد، معامله شما را خیلی زود ببندد.

یک رویکرد ریاضی در نظر گرفتن نسبت حد سود به حد ضرر (TP/SL) را پیشنهاد میکند. ابتدا، اندازه حد ضرر خود را بر اساس مقدار پوزیشن، لوریج، هزینه یک واحد، و ریسک از دست دادن پول در هر معامله در رابطه با اندازه سپرده خود محاسبه کنید. سپس، مقدار حد سود را محاسبه کنید. محبوب ترین نسبتها در معاملات نسبتهای 3/1 و 2/1 هستند. حد سود باید 2-3 برابر بیشتر از حد ضرر باشد. این نظریه مبتنی بر ریاضیات است، اما شما نباید خیلی سفت و سخت به آن پایبند باشید.

بیشتر بخوانید

حد سود یا Take Profit چیست؟

کانال رایگان سیگنال فارکس

اندیکاتور نقاط پیوت (pivot point) در معاملات – کاربرد