ماهیت استاپ لاس و تیک پرافیت در فارکس

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleآیا تا کنون در شرایطی قرار گرفتهاید که چند استراتژی فارکس را امتحان کرده و متوجه شوید این استراتژیها برای شما مناسب نیستند یا بازدهی مورد انتظار شما را ندارد؟ یا پیش آمده که حس کنید جایی که استاپ لاس (حدضرر) و تیک پرافیت(حد سود) خود را قرار دادهاید، به درستی انتخاب نشده است؟ اگر تجربه معامله در بازارهای مالی را داشته باشید، مطمئناً درباره اهمیت استاپ لاس و تیک پرافیت مطالب زیادی را خواندهاید. در این مقاله به بررسی تمایل تریدرها به نزدیکتر کردن حد سود یا تیک پرافیت و دورتر بردن حد ضرر یا استاپ لاس پرداخته و روشهای جلوگیری از این امر را بررسی میکنیم.

چرا تریدرها با استاپ لاس و تیک پرافیت مشکل دارند؟

اکثر کتابها و مقالاتی که درباره معاملات نوشته شدهاند، استفاده از حد ضرر یا استاپ لاس (stop loss) و جلوگیری از از دست دادن پول را همراه با حد ضرر شناور (trailing stop) توصیف میکنند که استفاده از آنها زیان تریدر را محدود خواهد کرد. در تئوری تمامی تریدرها با این استراتژیها موافق هستند؛ اما در عمل افراد کمی ضررهای خود را محدود میکنند.

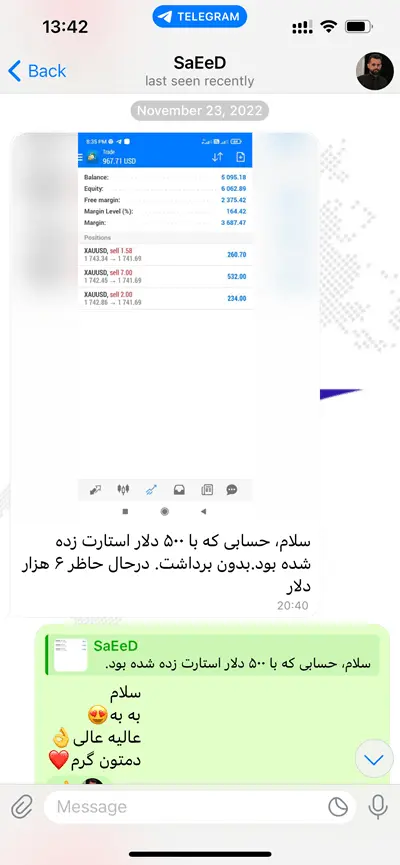

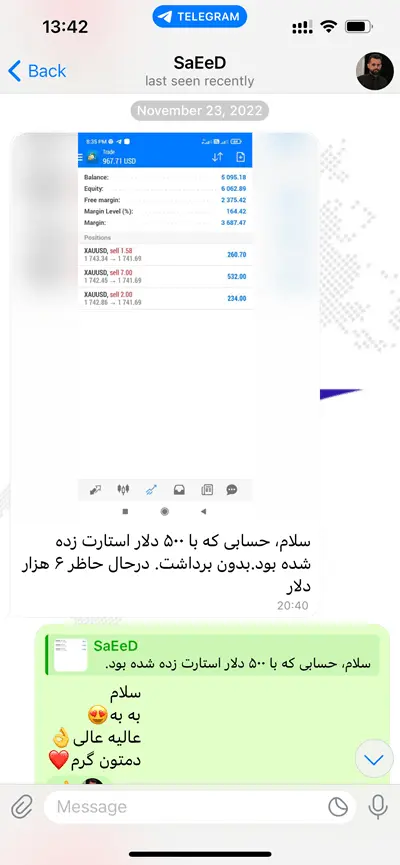

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

ماهیت دقیق و دلیل استفاده از تیک پروفیت (Take profit) یا تارگت سود به گونهای مطرح میشود که برای بسیاری پیچیده و غیرقابل درک است. اکثر مواقع این سوال برای تریدر ایجاد میشود که چرا باید سطح قیمتی را برای بسته شدن یک پوزیشن مشخص کرد؛ در حالی است که ممکن است قیمت افزایش یافته و سود حاصله بیشتر شود؟ معمولا توصیه میشود که تیک پرافیت در مرحله اول معادل 1/3 یا 1/2 قرار داده شود. تریدرهای زیادی این توصیهها را مشاهده کرده و به آن عمل میکنند؛ در صورتی که در واقع تعداد کمی منطق پشت این اعداد را میدانند. تریدر در این شرایط از خود میپرسد که چرا باید تیک پرافیت را در چنین فاصلهای قرار داد؟ یا ممکن است شک کند که این فرایند را اشتباه انجام داده و در نتیجه همین مسئله قیمت به سطح تیک پرافیت نمیرسد.

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

در نتیجه این درگیریهای ذهنی، تریدر به زودی به این نتیجه خواهد رسید که نباید از قواعد غیر واضحی که توسط دیگران تعیین شده است تبعیت کند. موضوع اصلی این است که پیام پشت «محدود کردن ضرر» و «تعیین سود» اشتباه است، در نتیجه این موضوع واکنش تریدر نیز اشتباه خواهد بود.

چرا به استاپ لاس و تیک پرافیت نیاز داریم؟

واقعیت این است که تریدرهای کمی درباره دلیل اصلی استفاده از استاپ لاس و تیک پرافیت اطلاع دارند. مشکل این است که در مراحل اول، تریدر ماهیت یک معامله را درک نمیکند؛ در نتیجه تصور میکند که باید به نوعی یاد بگیرد که قیمت چه حرکاتی خواهد داشت. به محض اینکه این فکر در سر تریدر به وجود آید، تصور میکند که بازار دشمن اوست.

به زبان ساده یک تریدر را در نظر بگیرید که به این باور میرسد که متوجه جهت حرکت بازار و قیمت شده است؛ اما از آنجایی که اغلب موارد بازار تریدر را فریب میدهد، در جهت خلاف انتظار حرکت میکند. در نتیجه، حس فریب خوردن را به تریدر میدهد و در نهایت بازار را دشمن خود میبیند.

توصیه میکنیم که دیگر به دنبال پیدا کردن جهت بازار یا قیمت نباشید. نمودار را بررسی کنید و به خود بگویید که من این روند یا الگو را میبینم؛ اما نمیتوانم جهت قیمت را به صورت دقیق پیش بینی کنم. واقعیت این است که نمیتوان حرکت آینده قیمت را به صورت دقیق دانست. پذیرفتن این موضوع باعث میشود که دیگر به این فکر نکنیم که بازار حتما در یک جهت خاص حرکت خواهد کرد. در این حالت تریدر در صورت مشاهده یک الگوی خاص، از بازار انتظار ندارد که «حتما» در جهت خاصی حرکت کند.

بنابراین همیشه به ۲ سناریو معتقد خواهیم بود:

عکس 1

سبز: قیمت رو به بالا میرود؛ اما نمیدانیم چرا.

قرمز: قیمت رو به پایین میرود؛ اما نمیدانیم چرا.

چارتهای قیمتی تقریبا سالهاست که جهت یکسانی را نشان میدهند. شاخص همیشه به صورت مشابهی معکوس شده و «الگوهای قیمتی» نیز عملکردی مشابه دارند. همچنین حرکت شاخصها بعد از برخورد به استاپ لاس مشابه است. الگوها و ساختارها به صورت روزانه، هفتگی، ماهانه و سالانه تکرار میشوند.

از حدود 100 سال پیش تاکنون، پیدا شدن الگوهای یکسان در نمودارها همواره ادامه دارد. حتی جنگها و شوکهای اقتصادی نیز این روند را متوقف نکرده است. امروزه نیز همان الگوهای قیمتی وجود دارند؛ اما مشکل اصلی این است که تا زمان تکمیل شدن یک روند، نمیتوان از به پایان رسیدن آن مطمئن بود.

بیایید این موضوع را با استفاده از یک مثال بررسی کنیم.

عکس 2

در این الگو مشاهده میکنید که روند صعودی است و نقطه 1 بالاتر از نقطه 0 قرار دارد.

عکس 3

سبز :قیمت در این قسمت، از نقطه 0 بیشتر است.

اما در نقطه 2 روند معکوس میشود.

عکس 4

قرمز: قیمت در این قسمت، از کف قبلی پایینتر است.

در نقطه 3 روند دوباره صعودی میشود.

عکس 5

در نقطه 4 یک سیگنال تایید کننده روند نزولی وجود دارد و الگو در آن قسمت به پایان میرسد.

عکس 6

سبز: قیمت کف کمتر میشود

قرمز: قیمت سقف نیز کمتر میشود

این الگو بارها در چارتهای قیمتی متفاوت دیده شده است.

عکس 7

سبز1 :الگوی دقیق

سبز 2: الگو دقیق نیست

قرمز: الگوی برعکس

الگوی گفته شده به این صورت نیز ممکن است وجود داشته باشد.

عکس 8

بررسی یک مثال واقعی

عکس 9

سبز 1 : با وجود اینکه روند باید معکوس میشد؛ اما معکوس نشده است.

سبز 2 : پولبک بسیار کوتاه مدت بوده است.

قرمز: بدون پولبک روند ادامه یافته است.

تنها چیزی که میتوان از آن مطمئن بود این است که روند قیمتی یا تمام میشود یا تمام نمیشود. نمیتوان قبل از تمام شدن روند درباره شکل گیری آن مطمئن بود. اگر همواره معتقد باشیم که ممکن است سناریوی مورد انتظار ما به وقوع نپیوندد، پوزیشنهای معاملاتی که میزان ضرر آنها کم است را میبندید.

ماهیت استاپ لاس و تیک پرافیت

تنها چیز قطعی که بازار میتواند به تریدر بدهد ساختارهای قیمتی و یا الگوهای قیمتی است که از سالی به سال دیگر تکرار میشوند و البته در هیچ زمانی نمیتوان با قطعیت گفت که آیا ساختار یا الگوی قیمتی کامل میشود یا خیر.

بر اساس این موضوع، تریدر در هر دو حالت از معامله خود مطمئن است؛ اگر الگو به صورت کامل اجرا شود، تیک پرافیت در سطح قیمتی مشخص شده اجرا میشود و بدین ترتیب تریدر سود کسب میکند. در سناریوی بعدی اگر الگو به پایان نرسد استاپ لاس در نقطهای که الگو متوقف میشود اجرا شده و بدین ترتیب ضرر تریدر محدود خواهد شد.

- حد ضرر یا استاپ لاس، نشان دهنده این واقعیت است که سناریوی مورد انتظار به نتیجه نرسیده است.

- حد سود یا تیک پرافیت، نشان دهنده این واقعیت است که سناریوی مورد انتظار به نتیجه رسیده است.

توجه داشته باشید که بدون داشتن تجربه و علم کافی در انجام معاملات، عمل کردن به استراتژیهای بازارهای مالی مشکل خواهد بود. تریدر باید در وهله اول یک الگوی قیمتی تکرار شونده را در نظر بگیرد و مشخص کند که در چه نقطهای در نمودار قیمتی این الگو اجرا شده و در چه نقطهای اجرا نشده است. بدین ترتیب میتوان متوجه شد که در زمان ورود به معامله امکان پیش بینی دقیق جهت حرکت قیمت وجود ندارد. به همین دلیل باید خود را برای هر دو سناریویی که پیشتر به آن اشاره شد آماده کنید.