چگونه از اوسیلاتور ها برای تشخیص پایان روند استفاده کنیم؟

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

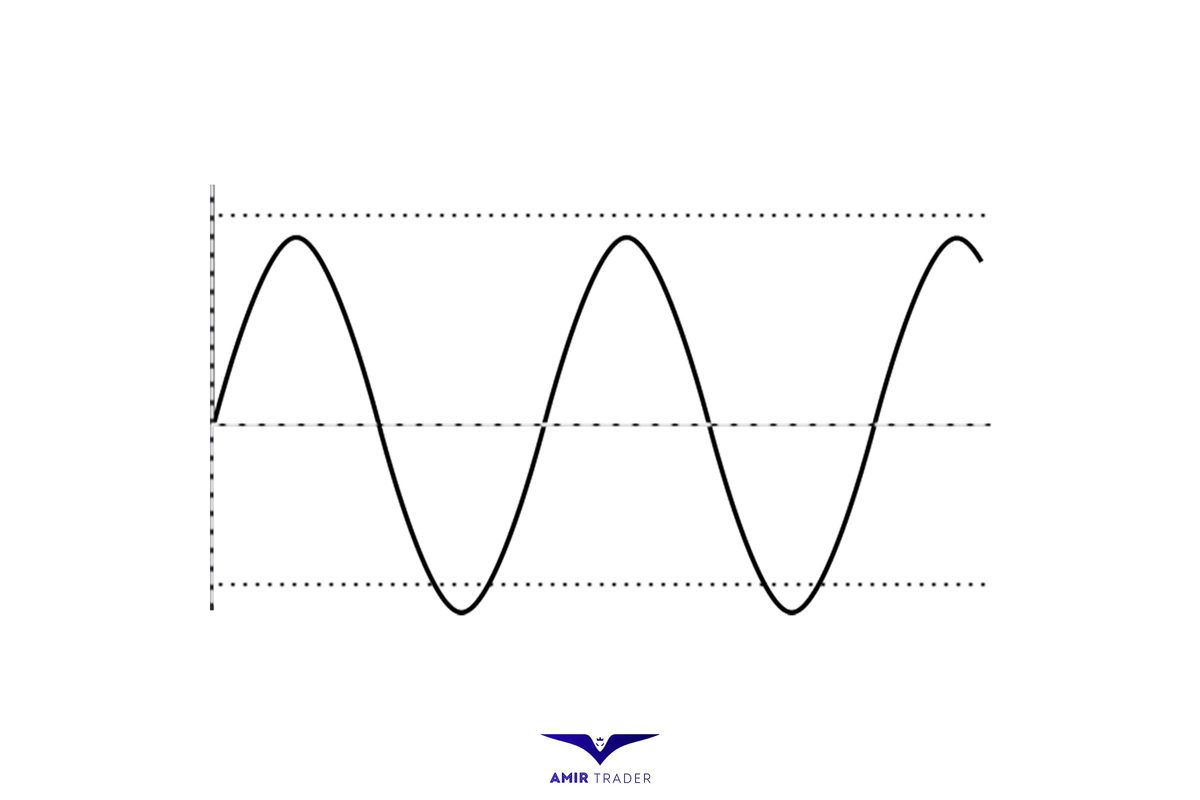

Toggleنوسان ساز یا اوسیلاتور به هر نوع دادهای گفته میشود که بین دو نقطه به عقب و جلو حرکت میکند. به عبارت دیگر، اوسیلاتور آیتمی است که همیشه جایی بین نقطه A و نقطه B قرار میگیرد.

به زمانی فکر کنید که کلید برق را میزنید. اندیکاتورهای تکنیکال، چیزی شبیه به کلید «روشن» یا «خاموش» کردن چراغ است.

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

به طور دقیق تر، یک نوسان ساز یا اوسیلاتور معمولاً سیگنال «خرید» یا «فروش» میدهد؛ البته به جز مواردی که اوسیلاتور در هر دو انتهای محدوده خرید / فروش مشخص نیست.

The Williams %R، استوتاستیک (Stochastic)، Parabolic SAR و شاخص قدرت نسبی (RSI) همگی نمونههایی از اوسیلاتور هستند.

اوسیلاتور چگونه عمل میکند؟

اوسیلاتور جزو اندیکاتورهای نموداری است و با این فرض کار می کنند که با شروع کاهش سرعت مومنتوم، خریداران کمتر (اگر در یک روند صعودی هستند) یا فروشندگان کمتر (اگر در یک روند نزولی) مایل به معامله با قیمت فعلی هستند.

تغییر در مومنتوم اغلب سیگنالی است مبنی بر اینکه روند فعلی در حال ضعیف شدن است.

هر یک از این اندیکاتورها برای نشان دادن یک معکوس شدن احتمالی روند طراحی شدهاند، جایی که روند قبلی مسیر خود را طی کرده و قیمت آماده تغییر جهت است.

بیایید نگاهی به چند مثال بیندازیم:

هر ۳ اوسیلاتور را بر روی نمودار روزانه GBP / USD که در زیر نشان داده شده است قرار دادیم.

همانطور که در نمودار زیر مشاهده میکنید، هر سه اندیکاتور سیگنال خرید را در اواخر ماه دسامبر (اوایل دی) ارائه کردند. در نظر گرفتن این معامله، حدود 400 پیپ سود به همراه داشت.

سپس، در هفته سوم ژانویه، استوتاستیک (Stochastic)، Parabolic SAR و شاخص قدرت نسبی (RSI) همگی سیگنالهای فروش را ارائه کردند. با در نظر گرفتن ریزش 3 ماهه پس از آن، اگر این معامله شورت را انجام داده بودید، پیپهای زیادی کسب میکردید.

تقریباً در اواسط آوریل (فروردین)، هر سه اوسیلاتور سیگنال فروش دیگری دادند و پس از آن قیمت یک ریزش شدید دیگر را تجربه کرد.

حال بیایید نگاهی به همان اسیلاتورها بیاندازیم تا بدانید که این سیگنالها بینقص نیستند.

به عنوان مثال، Parabolic SAR در اواسط فوریه سیگنال فروش داد در حالی که استوتاستیک (Stochastic) سیگنالی دقیقا مخالف را نشان داد. و به نظر میرسد شاخص قدرت نسبی (RSI) نیز بلاتکلیف بوده است؛ زیرا در آن زمان هیچ سیگنال خرید یا فروشی را نشان نداده بود.

با نگاهی به نمودار بالا، به سرعت متوجه میشوید که سیگنالهای نادرست زیادی ظاهر میشوند. در هفته دوم آوریل (اردیبهشت)، هر دو اندیکاتور استوتاستیک (Stochastic) و شاخص قدرت نسبی (RSI) سیگنالهای فروش ارائه کردند در حالی که Parabolic SAR سیگنالی نداد.

چرا اوسیلاتور های خوب چنین عملکردی داشتند؟

پاسخ در روش محاسبه هر یک نهفته است.

- اندیکاتور استوتاستیک (Stochastic) بر اساس بازه بالا به پایین دوره زمانی است؛ اما در حالت ۱ ساعته ، تغییرات یک ساعت به ساعت دیگر را در نظر نمیگیرد.

- شاخص قدرت نسبی (RSI) از تغییر قیمت بسته به قیمت بعدی استفاده میکند.

- Parabolic SAR محاسبات منحصر به فرد خود را دارد که میتواند باعث ایجاد مغایرت شود.

این ماهیت اوسیلاتور هاست. اوسیلاتور فرض میکند که یک حرکت خاص قیمت همیشه به همان تغییر رویکرد منجر میشود، که البته این موضوع درست نیست.

با وجود آگاهی نسبت به اینکه چرا یک اندیکاتور پیشرو ممکن است اشتباه باشد، ولی هیچ راهی برای اجتناب از آنها وجود ندارد.

اگر سیگنالهای مختلط دریافت میکنید، بهتر است کاری انجام ندهید تا بتوانید بهترین حدس را بزنید.

اگر نمودار تمام معیارهای شما را برآورده نمیکند، از روی اجبار معامله نکنید. بلکه در این شرایط به سراغ گزینهای بروید که معیارهای شما را برآورده کند.

مبادله ارزی چیست و چگونه انجام میشود؟

میانگین متحرک ساده و میانگین متحرک نمایی | انواع Moving Averages