معامله با استراتژی الگوی سر و شانه

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleچندین روش برای معامله فارکس با استفاده از تحلیل تکنیکال وجود دارد. یک از استراتژیهای محبوب، جستجوی الگوهای کلاسیک در چارت قیمتی ارز است. الگوی سر و شانه در بین الگوهای برگشتی نمودار قابل اعتماد و محبوب قرار میگیرد و معمولاً زمانی رخ میدهد که روند در حال تغییر جهت باشد. الگوی سر و شانه نیز با ارائه سیگنالهای معاملاتی واضح و اندازه گیری اهدافی که توسعه استراتژی معاملاتی بر اساس آن را بسیار آسان میکند، به تریدرها سود میرساند.

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

استراتژی معامله سر و شانه در فارکس چیست؟

بسیاری از تریدرهای فارکس که مبنای تصمیمات معاملاتی خود را تحلیل تکنیکال قرار میدهند، از الگوهای نمودار کلاسیک برای تصمیم گیری درباره ورود یا خروج از بازار استفاده میکنند. مزیت اصلی استفاده از الگوهای نمودار این است که آنها به تریدرها اجازه میدهند نقاط ورود، تیک پروفیت و سطوح استاپ لاس را تعیین کنند که این سطوح میتوانند در بازار فارکس به عنوان سفارش قرار داده شوند.

الگوی سر و شانه (head and shoulders) یکی از محبوب ترین و قابل اعتماد ترین الگوهای نمودار کلاسیک است که معمولاً تریدرهای تکنیکال از آن استفاده میکنند. این الگو به طور کلی یک الگوی معکوس در نظر گرفته میشود؛ زیرا معمولاً زمانی ظاهر میشود که بازار پس از یک روند صعودی یا نزولی قابل توجه تغییر جهت دهد.

این الگو دارای دو شکل است که سیگنال معاملاتی صعودی یا نزولی را به شرح زیر ارائه میدهد:

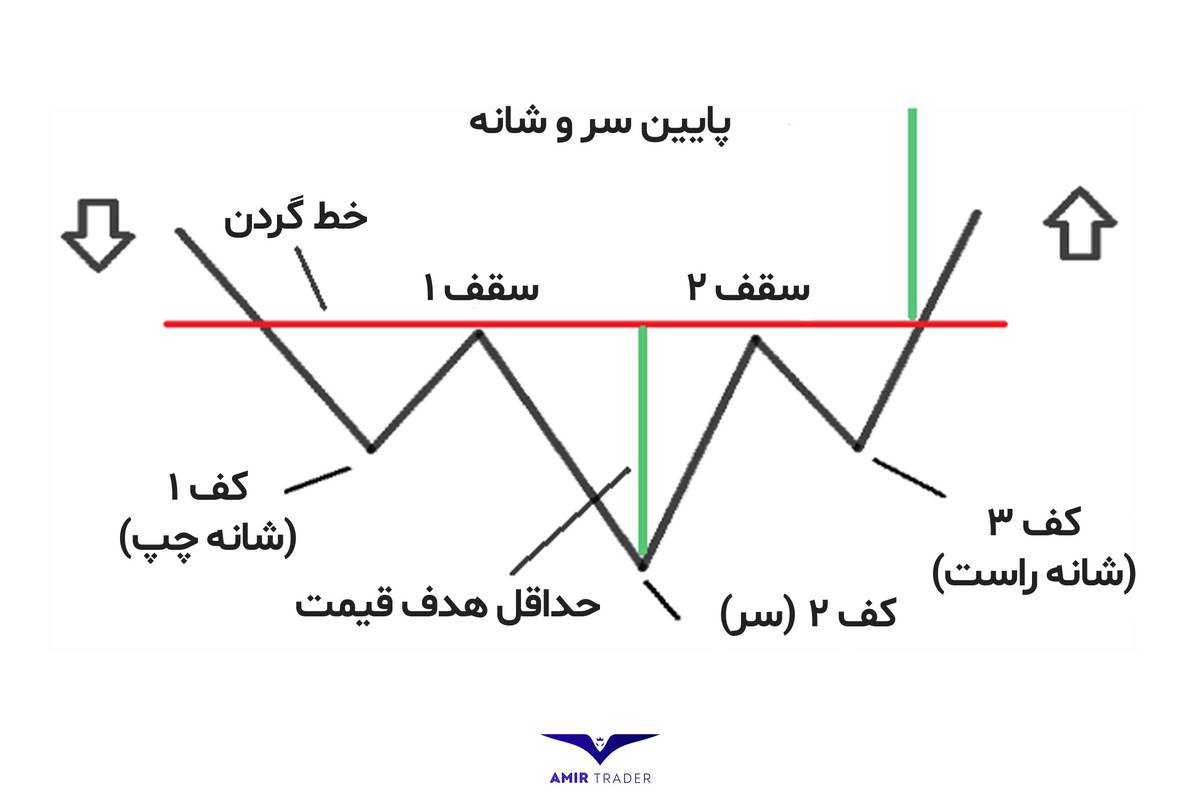

- بولیش (صعودی) : این الگو زمانی ظاهر میشود که خط گردن، بین نقاط بلند در دو طرف فرو رفتگی سر، به سمت بالا شکسته شده و بازار برای یک رالی قیمتی آماده میشود. سپس انتظار میرود که بازار به میزانی تقریباً برابر با فاصله بین درهها و قلههای هر دو طرف آن باشد.

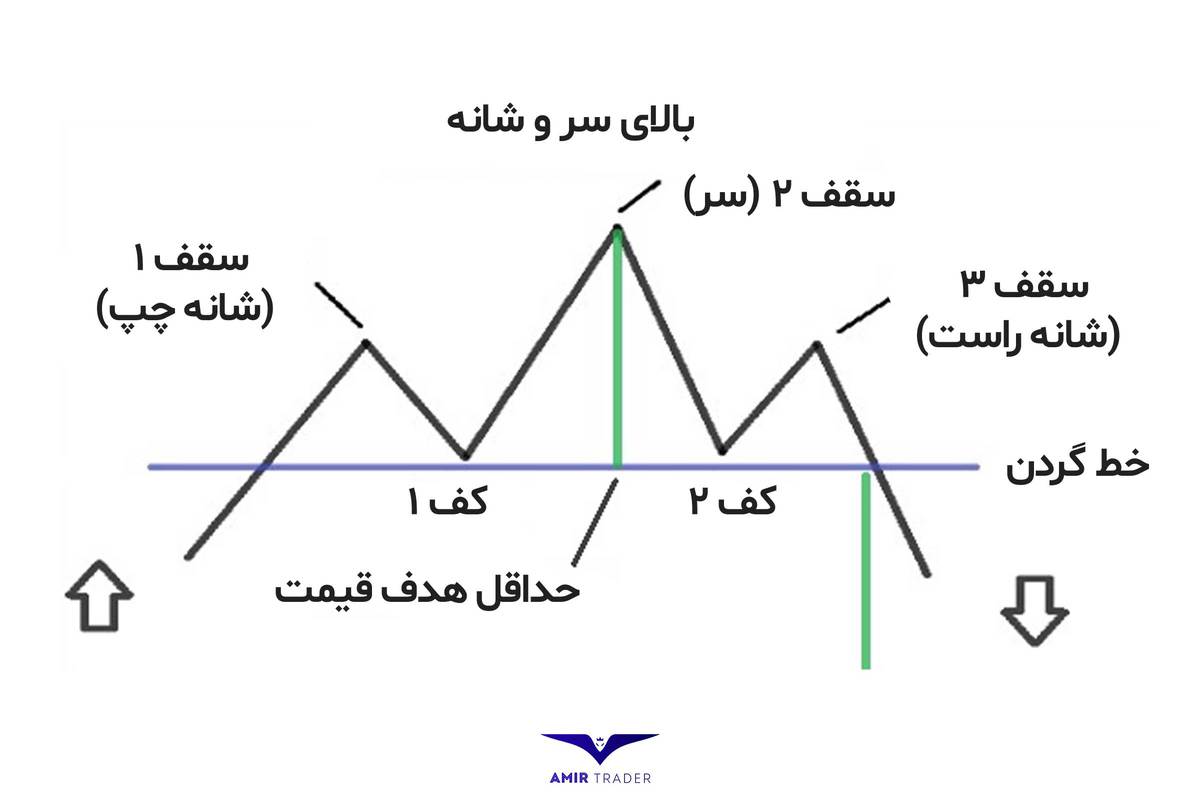

- بیریش (نزولی) : این الگو نشان میدهد هنگامی که خط کشیده شده بین نقاط پایین در دو طرف قله سر به سمت پایین شکسته شود، بازگشت به سمت پایین حتمی است. سپس انتظار میرود که بازار به مقداری تقریباً برابر با فاصله بین قلهها و پایین ترین نقطهها در هر طرف آن کاهش یابد. شماتیک این الگوی نمودار و نحوه محاسبه هدف اندازه گیری آن در تصویر زیر نشان داده شده است.

چگونه با استفاده از الگوی سر و شانه معامله کنیم؟

اگر چه الگوهای بالا و پایین سر و شانه کاملا قابل اعتماد هستند، تریدرهایی که از این الگوی نمودار استفاده میکنند باید مراقب شکستها باشند. شکست زمانی اتفاق میافتد که حرکت بازار که خط گردن را برای علامت دادن به معامله شکسته است، متعاقباً به نقطهای معکوس میشود که آن خط گردن در جهت مخالف شکسته میشود.

علاوه بر این، الگوهای معتبر سر و شانه معمولاً در نمودارهای بلند مدت قیمت ارز رخ میدهند، جایی که میتوانند طی چند روز تا چند سال را بررسی کرد. در حالی که این الگوهای برگشتی را میتوان با موفقیت در نمودارهای کوتاه مدت روزانه معامله کرد؛ اما ممکن است چندان قابل اعتماد نباشند.

نکته ظریف دیگری که باید در هنگام استفاده از الگوی سر و شانه به خاطر داشت این است که تغییرات خاصی در حجم معاملات با بخشهای مختلف یک الگوی معتبر همراه است. هنگامی که از این الگوی نمودار در عمل استفاده میکنید، ممکن است ابتدا بازار فارکس را برای جفت ارزی که روند قابل توجهی دارد و به دنبال آن یک الگوی تقریباً کامل سر و شانه و خط گردن بررسی کنید. پس از کشیدن خط گردن روی نمودار، میتوانید فاصله خط گردن تا انتهای سر را تعیین کنید. سپس آن فاصله از خط گردن پیش بینی میشود تا هدف اندازه گیری الگو محاسبه شود.

با این حال، تریدرهای فارکس میتوانند از اندیکاتورهای تکنیکال مبتنی بر حجم برای تخمین حجم معاملات با دقت کافی برای این منظور استفاده کنند. در دسترس بودن دادههای حجم به تریدرهای ارز اجازه میدهد تا از اندیکاتورهای تکنیکال محبوب مانند Volume، On Balance Volume و Chaikin Money Flow برای تحلیل اعتبار الگوی سر و شانه استفاده کنند.

برای الگوی بالای سر و شانه نزولی، سطوح حجم معاملات معمولاً در طول روند صعودی، که قله شانه چپ را تشکیل میدهد، بیشتر از سطوح منتهی به سر است. سپس حجم باید به طور کلی کاهش یابد تا زمانی که در طول کاهش شانه راست دوباره افزایش یابد که در نهایت منجر به شکستگی خط گردن به سمت پایین میشود. مشاهده این نوع الگوی حجم به تأیید وجود یک الگوی معتبر سر و شانه کمک میکند و میتواند یک فرصت معاملاتی سودآور باشد.

نحوه تعیین اهداف سود با الگوی سر و شانه

راه اصلی برای تعیین اهداف سود با استفاده از الگوهای سر و شانه این است که فاصله بین خط گردن و سر را از خط گردن نشان دهید. سپس میتوانید تیک پروفیت خود را درست قبل از سطح هدف اندازه گیری قرار دهید که آن را محاسبه کرده بودید. بازار گاهی اوقات میتواند قبل از حرکت به سمت هدف اندازه گیری، خط گردن را پس از شکست دوباره آزمایش کنید. در این صورت، تا زمانی که سطح استاپ لاس شما نخورده باشد، میتوانید در موقعیت معاملاتی خود باقی بمانید.

چرا هنگام معامله در فارکس از الگوی سر و شانه استفاده کنیم؟

از آنجایی که الگوی سر و شانه یکی از قابل اعتماد ترین الگوهای نمودار کلاسیک است و سطوح ورودی، استاپ لاس و تیک پروفیت واضحی را ارائه میدهد، اگر قصد دارید بر اساس تحلیل تکنیکی معامله کنید، باید حتما از آن استفاده کنید.