زمان بندی بازار فارکس: ارزیابی استراتژی های زمان بندی بازار

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleبسیاری از افرادی که دانش دقیقی از بازارهای مالی ندارند، احتمالا به شما خواهند گفت که بازارها تصادفی هستند و به همین دلیل تلاش برای پیش بینی قیمت هر نوع دارایی مالی بی فایده است. از سوی دیگر، دیدگاه مخالفی وجود دارد که معتقد است با سیگنال فارکس، ابزارها و استراتژی های مختلف زمان بندی مناسب بازار، میتوان تغییرات قیمت را پیش بینی کرد. تمرکز این مقاله نیز بر روی ایده دسته دوم است و میخواهیم مزایا و معایب استراتژی زمان بندی بازار را بررسی کنیم.

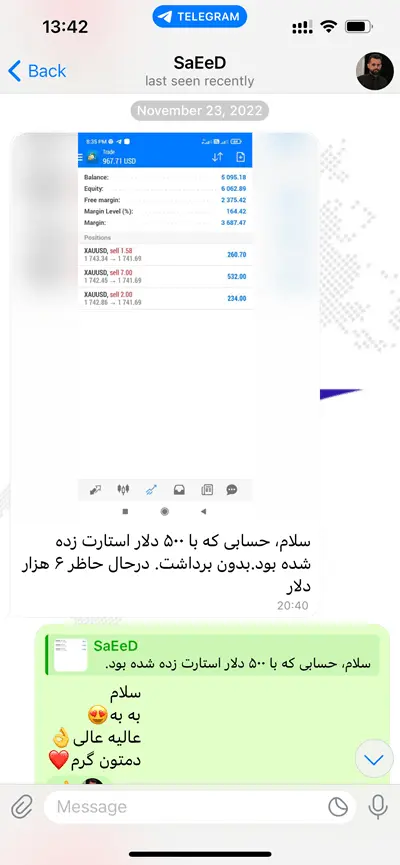

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

مفهوم زمان بندی بازار چیست؟

زمان بندی بازار یک رویکرد استراتژیک نسبت به بازارهایی است که در آن یک سرمایه گذار یا تریدر به دنبال خرید یا فروش یک ابزار مالی بر اساس تغییرات قیمت پیش بینی شده در آینده است. افرادی که از مدلهای زمان بندی بازار استفاده میکنند معتقدند که بازارها دارای سطحی از پیش بینی پذیری از نظر تغییرات قیمت مورد انتظار هستند. این موضوع برخلاف فرضیه بازار کارآمد است که با نام EMH نیز شناخته میشود، که نشان میدهد حرکتهای پیش روی قیمت در بازارهای مالی را نمیتوان با هیچ سطح دقتی پیشبینی کرد و به این ترتیب، همه مدلهای زمانبندی بازار سهام، کالا و فارکس معمولاً هیچ مزیت خاصی ندارند. طرفداران تئوری EMH معتقدند که بهترین اقدام برای فعالان بازار، خرید و نگه داشتن یک شاخص بازار یا ETF است.

در این مقاله بر درک بهتر زمان بندی بازار و مزایا و معایب اجرای یک استراتژی مدیریت شده فعال تمرکز خواهیم کرد. زمان بندی بازار میتواند به اشکال مختلف باشد و میتواند در طیف وسیعی از ابزارهای معاملاتی مالی پیاده سازی شود. مدل های زمان بندی بازار به دنبال پیش بینی حرکتهای قیمت در آینده هستند و افرادی که مدل های زمان بندی بازار را اجرا میکنند، قاطعانه معتقدند که بازارها فرصتهایی را ارائه میکنند که در آنها میتوانند از رفتار قیمتی خاص سود ببرند.

اگر چه گروهی از تریدرها هستند که تمایل دارند از زمان بندی بازار برای پیش بینی طولانی مدت قیمت استفاده کنند؛ اما اکثر افراد تریدرهایی هستند که بر زمان بندی بازار تمرکز میکنند و در معاملات نوسانی میان مدت یا بازههای زمانی معاملات روزانه کوتاه مدت شرکت دارند. یکی از دلایل این موضوع این است که در بلند مدت، رویدادهای کلان اقتصادی و فاندامنتال تمایل به هدایت بازار دارند؛ در حالی که در کوتاه مدت حرکات قیمتی بیشتری وجود دارد که میتوان از آن بهره برداری کرد.

زمان بندی بازار میتواند به طور مداوم انجام شود، و حتی بهترین تایمرهای بازار نیز دورههایی از افت را خواهند داشت که در آن استراتژی یا سیستم با شرایط فعلی بازار هماهنگ نیست.

مفهوم مهمی که تریدرها هنگام ساختن یک مدل زمان بندی بازار باید بدانند، مفهوم نقدینگی است. نقدینگی مفهومی است که در آن یک تریدر میتواند سفارشات خرید و فروش را با حداقل افت هزینه اجرا کند. به عبارت دیگر، شما میخواهید روی ابزارهایی تمرکز کنید که حجم معاملات خوبی در بازار آنها وجود دارد. نقدینگی این امکان را به شما میدهد که معاملات را به شیوهای کارآمد و با حداقل هزینههای معاملاتی انجام دهید.

مزایا

اکنون که درک بهتری از زمان بندی بازار داریم، بیایید به برخی از مزایای اصلی استفاده از تکنیک زمان بندی بازار بپردازیم.

پتانسیل سود بیشتر

یکی از جذابیت های اولیه ساخت یک مدل زمان بندی بازار این است که میتواند احتمال بدست آوردن سود بیشتر را فراهم کند. تریدرهایی که قادر به یافتن یک اج (edge) در یک استراتژی یا سیستم خاص هستند، میتوانند تعداد معاملات خود را افزایش داده و سود بیشتری را از بازار استخراج کنند.

مناسب برای تریدرهای کوتاه مدت

زمان بندی بازار به ویژه برای تریدرهای کوتاه مدت مانند تریدرهای روزانه و تریدرهای نوسانی مناسب است. اغلب، فرصتهای آربیتراژ کوتاه مدت را در نمودار قیمت پیدا خواهید کرد. تریدرهایی که به اندازه کافی زیرک هستند تا این موارد را تشخیص دهند، میتوانند از این سناریوها سود زیادی کسب کنند.

استراتژی های زمان بندی بازار معاملات روزانه و استراتژی های زمان بندی بازار معاملات نوسانی وجود دارد که مبتنی بر الگوهای کندل استیک، الگوهای نمودار کلاسیک، الگوهای هارمونیک و بسیاری دیگر روشهای مبتنی بر تکنیکال هستند. این الگوها در تمام بازههای زمانی ظاهر میشوند؛ اما در نمودارهای زمانی نسبتاً بالاتر مانند فریمهای زمانی یک ساعته، دو و چهار ساعته تایم فریم ما قابل اعتمادتر هستند.

کنترل بیشتر روی پرتفوی معاملاتی

تایمرهای بازار تمایل به کنترل بیشتری بر انتخاب پرتفوی معاملاتی خود دارند. تریدرهای سهام که با استفاده از رویکرد زمان بندی بازار معامله میکنند، میتوانند تنها سهامی را انتخاب کنند که بیشترین پتانسیل را نشان میدهند. علاوه بر این، یک سیستم زمان بندی بازار به شما این امکان را میدهد تا بر اساس استراتژی یا مدل خاص خود، در زمانهای مختلف داراییهای خود را از پرتفو معاملاتی خود وارد یا خارج کنید. به طور کلی، زمان بندی بازار، انعطاف پذیری و کنترل بیشتری را بر روی استراتژیهای سرمایه گذاری خرید و نگه داری به تریدر میدهد.

کمک به کاهش ریسک

بدون شک، عنصر کلیدی موفقیت برای هر تریدری، توانایی آنها در مهار و به حداقل رساندن ریسک است. اگر چه ما هرگز نمیتوانیم با اطمینان کامل بدانیم که در آینده چه چیزی در انتظار ماست؛ اما میتوان میزان قرار گرفتن در معرض ریسک را در بازار کنترل کرد.

معایب

در قیمت قبلی برخی از مزایای استفاده از روش زمان بندی بازار را مورد بحث قرار دادیم، اکنون به برخی از معایب آن نگاه میکنیم.

نیاز به زمان بیشتری برای مدیریت دارد

یکی از مزایای استراتژی خرید و نگه داری یک دارایی مالی این است که مدیریت آن به زمان بسیار کمی نیاز دارد. تریدهایی که زمان بندی بازار را به عنوان روش اصلی سرمایه گذاری خود در نظر میگیرند، باید نقش بسیار فعال تری در فرآیندهای تصمیم گیری پیرامون پرتفوی خود داشته باشند.

افزایش هزینه های معاملاتی

با توجه به ماهیت ذاتی مدلهای زمان بندی بازار کوتاه مدت، آنها در مقایسه با رویکردهای بازار خرید و نگه داری منفعلتر و دارای هزینههای معاملاتی بالاتری هستند. این افزایش هزینههای معاملاتی میتواند به صورت هزینههای مستقیم و غیر مستقیم باشد.

در نتیجه، تایمرهای کوتاه مدت بازار باید مدتی را به آزمایش مجدد استراتژیهای اختصاص دهند.

پیامدهای مالیاتی بیشتر

بیشتر تریدرها و سرمایه گذاران زمان بسیار کمی را صرف درک مفاهیم مالیاتی روش معاملاتی خود میکنند. به عنوان مثال، در داخل ایالات متحده، کد مالیاتی سود سرمایه را به دو دسته اصلی تقسیم میکند. اولین مورد سود سرمایه بلند مدت است که معمولاً با نرخ 15 تا 20 درصد مشمول مالیات میشود.

دومین مورد نرخ سود سرمایه کوتاه مدت است که با نرخ مالیات بر درآمد عادی مشمول مالیات است و بر آن دسته از موقعیتهایی که کمتر از یک سال نگهداری میشوند اعمال میشود. برای اکثر سرمایه گذاران و تریدرها، نرخ مالیات بر درآمد معمولی معمولاً بسیار بیشتر از نرخ مالیات بر سود سرمایه بلند مدت است.