استراتژی ها و اندیکاتور های اساسی در معاملات فارکس

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleتریدرهای بازار فارکس از طیف گستردهای از استراتژی های معاملاتی این بازار استفاده میکنند. هر استراتژی میتواند متناسب با نیازهای فردی یک تریدر باشد و در ارتباط با استراتژی های سیگنال فارکس یا … نیز به کار گرفته شود. هنگام بررسی این موضوع که کدام استراتژی معاملاتی بهترین گزینه برای شماست، باید اهداف شخصی، ریسک پذیری، تجربه و ترجیحات خود در معاملات را در نظر بگیرید. قبل از بررسی استراتژیهای مختلف معاملاتی، ابتدا دو متد کلیدی معاملاتی را بیان میکنیم: تحلیل فاندامنتال و تکنیکال.

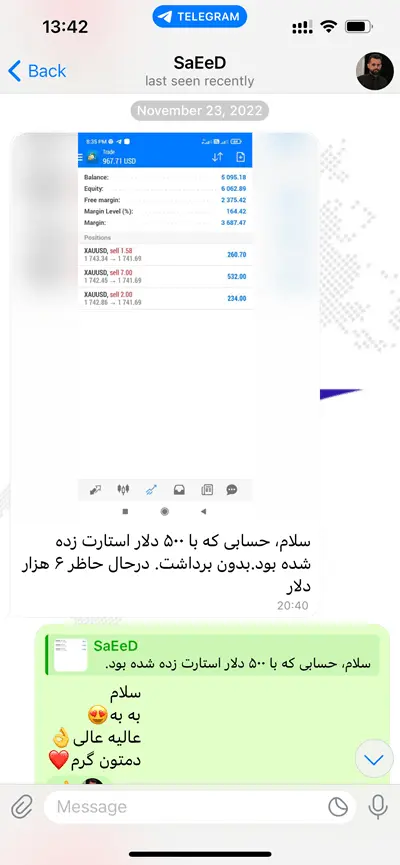

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

تحلیل فاندامنتال در مقابل تحلیل تکنیکال

تریدرهای بازارهای مالی به طور کلی دردو دسته فاندامنتال یا تکنیکال قرار میگیرند. تریدرهای فاندامنتال به دنبال متغیرهای اقتصادی هستند تا از طریق آنها تعیین کنند که آیا قیمت جفت ارز مورد نظر آنها تغییر میکند یا خیر. برای مثال اگر یک گزارش اقتصادی قوی منتشر شود، ممکن است نشان دهنده افزایش قیمت یک ارز نسبت به ارز دیگر باشد. با این حال، اگر همه تریدرها قبل از انتشار گزارش، انتظار گزارش اقتصادی قوی را داشته باشند، تأثیر این گزارش زودتر از انتشار بر روی ارز مربوطه خود را نشان میدهد.

از سوی دیگر، تحلیل تکنیکال از اندیکاتورها و الگوهای نمودار برای تجزیه و تحلیل عملکرد قبلی یک ارز استفاده میکند. این تجزیه و تحلیل به تریدر کمک میکند تا بیش فروش یا بیش خرید را در جفت ارز، مانند یورو به دلار آمریکا (EUR/USD)، تشخیص دهد. تریدرها با تکیه بر روندها یا الگوهای آماری، مانند حرکت حجم و قیمت (افزایش قیمت نماد/ استهلاک یا کاهش قیمت نماد)، به دنبال پیش بینی نوسانات احتمالی یک جفت ارز هستند.

البته، تریدرها میتوانند از ترکیبی از تحلیلهای تکنیکال و فاندامنتال برای ارزیابی بهتر فرصتهای سرمایه گذاری استفاده کنند. با توجه به روشهای معاملاتی فوق، در زیر تعدادی از رویکردها و اندیکاتورهایی که میتوان در هنگام معامله در فارکس استفاده کرد، آورده شده است.

معاملات پوزیشن (Position)

معامله پوزیشن یک استراتژی است که در آن تریدرها موقعیتهای معاملاتی خود را برای مدت زمان طولانی تری، معمولاً هفتهها یا ماهها نگهداری میکنند. تریدرهای پوزیشن به طور کلی از تحلیل فاندامنتال و دادههای اقتصادی استفاده میکنند. با این حال هنگام باز کردن یک پوزیشن جدید، تریدرهای پوزیشن ممکن است از تحلیل تکنیکال نیز برای بررسی شرایط استفاده کنند.

یک تریدر پوزیشن ممکن است صبر کند تا یک جفت ارز به سطح حمایتی که از پیش تعیین شده است رسیده و قبل از باز کردن یک پوزیشن خرید لانگ و نگه داشتن آن برای چند هفته، آن را نگه دارد. احتمالاً حضور ذهن کمتری در ارتباط با این نوع معاملات وجود دارد؛ زیرا تریدرها لزوماً نگران قیمتهای روزانه نیستند و معمولاً موقعیتهای معاملاتی کمتری را باز میکنند. همانطور که این موضوع درباره هر نوع معاملهای صدق میکند، تریدرها باید درک مناسبی از مبانی بازار داشته باشند.

میانگین متحرک ساده (Simple Moving Average)

میانگین متحرک ساده (SMA) یک اندیکاتور تکنیکال مهم و یکی از متداول ترین استراتژیهای معاملاتی است. از میانگین متحرک ساده برای تعیین بالا یا پایین رفتن قیمت نماد استفاده میشود. این اندیکاتور با در نظر گرفتن قیمت پایانی یک نماد و تقسیم آن بر کل روزها، برای به دست آوردن میانگین، محاسبه میشود. خطی که توسط اندیکاتور میانگین متحرک ساده ایجاد میشود، به همراه سایر شاخصهای تکنیکال برای اندازه گیری حرکات قیمت استفاده میشود. خط میانگین متحرک ساده میتواند بازههای زمانی متفاوتی داشته باشد، با این حال، تریدرهای تکنیکال تمایل دارند از میانگین متحرک 50، 100 و 200 روزه استفاده کنند. شما میتوانید برای آشنایی با سایر استراتژیهای بازار دیگر مقالات ما در این زمینه را مطالعه کنید.

میانگین متحرک نمایی (Exponential Moving Average)

میانگین متحرک نمایی اهمیت بیشتری به قیمتهای بسته شدن اخیر میدهد. هنگام استفاده از این خطوط، توصیه میشود در نظر بگیرید که آنها اندیکاتورهای تاخیری (lagging indicator) هستند که از این رو ممکن است به سرعت به تغییرات شدید پاسخ نشان ندهند. دورههای معاملاتی کوتاه مدت ممکن است اندیکاتورهای قیمت کافی برای قابل اعتماد بودن را نداشته باشند. با این حال، آنها تصویر بصری واضحی از روندهای کلی ارائه میدهند و میتوانند در معاملات ارز بسیار مفید باشند. میانگین متحرک نمایی (EMA) به دادههای اخیر اهمیت بیشتری نسبت به دادههای قدیمی میدهند، بنابراین نسبت به میانگین متحرک ساده (SMA) به تغییرات قیمت واکنش بهتری نشان میدهند. این امر نتایج حاصل از میانگین متحرک نمایی را کارآمدتر میکند و یکی از دلایلی است که بسیاری از تریدرها آن را ترجیح میدهند.

شاخص قدرت نسبی (Relative Strength Index)

شاخص قدرت نسبی را میتوان در کنار خط میانگین متحرک ساده برای توضیح بیشتر در مورد روند احتمالی یک ابزار استفاده کرد. شاخص قدرت نسبی (RSI) بر اساس اندیکاتور 0 تا 100 نشان میدهد که آیا یک نماد بیش خرید یا بیش فروش شده است یا خیر. به طور معمول، نماد زیر 30 به عنوان بیش فروش دیده میشود، در حالی که نماد بیش از 70 به عنوان بیش خرید دیده میشود. بنابراین، اگر نماد زیر 30 باشد، احتمالا زمان مناسبی برای خرید و اگر نماد بیش از 70 باشد، احتمالا زمان مناسبی برای فروش است. به یاد داشته باشید، این فقط یک شاخص کلی است و معمولا نیاز است که استراتژیهای معاملاتی فارکس خود را بسته به نماد مورد نظر تنظیم کنید.

بولینگر باندز (Bollinger Bands)

مانند شاخص قدرت نسبی ، باندهای بولینگر اغلب با خطوط میانگین متحرک ساده (SMA) به کار برده میشود. اما باندهای بولینگر از خط میانگین متحرک ساده (SMA) جدایی ناپذیر هستند. آنها با محاسبه انحراف استاندارد از یک خط میانگین متحرک ساده (SMA) ایجاد میشوند. انحراف استاندارد صرفاً معیاری از نوسانات است. هنگامی که باندها گسترده تر میشوند، نشان دهنده بی ثبات تر شدن بازار است. وقتی آنها منقبض شوند، بازار با ثبات تر شده است. یک باند بولینگر یک آستانه بالا و پایین در بالا و پایین خط میانگین متحرک ساده خواهد داشت. خط میانگین متحرک ساده گاهی به میانه بولینگر باند اشاره دارد.

جمع بندی

موارد گفته شده تنها 4 مورد از بسیاری از استراتژیهای معاملاتی مختلف فارکس هستند که تریدر برای کمک به افزایش پوزیشن های معاملاتی خود از آن استفاده میکند. ترکیبهای متعددی از استراتژیهای معاملاتی فارکس وجود دارد و محدودیتی برای استفاده از تعداد اندیکاتورهای تکنیکال وجود ندارد. با مطالعه استراتژیهایی که قبلا توسط افراد متفاوت استفاده شدهاند و سودآوری خود را اثبات کردهاند میتوانید معاملات خود را ارتقا دهید.

بیشتر بخوانید: