اندیکاتور Rsi، شاخصی برای اندازه گیری قدرت بازار

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleبازارهای مالی مخصوصا فارکس مانند یک اقیانوس هستند که راز ماندگاری شما در آن این است که آموزش ببینید یا این که یک غریق نجات حرفهای در کنار خود داشته باشید. برای این که بتوانید خودتان تحلیل کنید نیاز است که به یکی از روشهای تحلیل فاندامنتال، تکنیکال یا سنتیمنتال مسلط باشید. Technical analysis شامل متدها، اسیلاتورها و اندیکاتورهای مختلفی است. در بلاگ امروز قصد داریم یکی از ابزارهای پرکاربرد تحلیل تکنیکال یعنی اندیکاتور Rsi را بررسی کنیم و نکاتی که باید پیرامون آن بدانید را بیان کنیم. اگر فکر میکنید فرصت کافی برای یادگیری ندارید یا نیاز دارید تا در این مسیر همراه داشته باشید میتوانید از کانال VIP فارکس ما استفاده کنید. سیگنالهای این کانال وین ریت بالای 90 درصد دارد، کاملا رایگان است و دارای پشتیبانی 24 ساعته است.

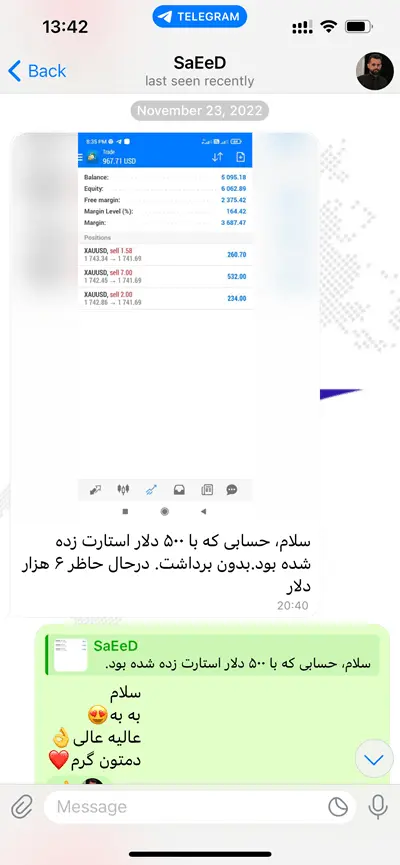

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

آن چه در این مطلب میخوانیم:

- معرفی اصول تحلیل تکنیکال

- مبانی اندیکاتور RSI

- فرمول محاسبه اندیکاتور اراسای

- کاربردهای Rsi

- نحوه سیگنال گیری از RSI indicator

- بهترین تنظیمات شاخص اراسای برای معاملات روزانه

معرفی اصول تحلیل تکنیکال

قبل از این که به معرفی شاخص قدرت نسبی، سیگنال گیری و تنظیمات مربوط به آن بپردازیم بهتر است ابتدا برخی از اصول را مورد بررسی قرار دهیم. تحلیل تکنیکال روشی برای پیشبینی حرکات قیمت و روندهای آتی بازار است. در علم تکنیکال سعی بر این است که با مطالعه نمودارها و بررسی عملکرد گذشته بازار و مقایسه آن با شرایط فعلی حرکات قیمت را پیش بینی کنیم.

یکی از مزایای Technical analysis این است که تریدرهای با تجربه میتوانند بسیاری از بازارها را به طور همزمان دنبال کنند. 3 اصل در تحلیل تکنیکال وجود دارد که بهتر است قبل از بررسی دقیق Rsi آن را با هم بررسی کنیم:

روند دوست ماست

یک قانون طلایی در تمامی کتابهای تحلیل تکنیکال وجود دارد که شرط موفقیت در بازارهای مالی شناسایی صحیح روند است. شناسایی الگوها و رفتارهای بازار بسیار حیاتی است زیرا این الگوها مرتبا در بازار تکرار میشوند.

تاریخ دوباره تکرار میشود

الگوهای نمودار فارکس بیشتر از 100 سال است که شناخته و طبقه بندی شدهاند. این پترنها معمولا تکرار میشوند. نتایجی که از تحلیل این الگوها به دست آمده است نشان میدهد روانشناسی انسان در طول تاریخ تغییر کرده است.

همه چیز در پرایس اکشن خلاصه میشود

این به این معنی است که قیمت بازتابی از هر چیزی است که در بازار شناخته شده است. عرضه و تقاضا، عوامل سیاسی و سنتیمنتال بازار مواردی هستند که میتوانند قیمت را دست خوش تغییر کنند. اما معمولا تریدرها تغییرات قیمت را مبنای خرید و فروش قرار میدهند و به عواملی که باعث حرکات قیمت میشود بی توجهاند.

مبانی اندیکاتور RSI

اندیکاتور Rsi یک شاخص پیشرو است که در تحلیل تکنیکال استفاده میشود. ار اس ای سرعت و میزان تغییرات اخیر قیمت را اندازه گیری میکند و نقاطی که قیمت در آن به اشباع خرید و فروش رسیده است را نشان میدهد. این اندیکاتور توسط جی.ولز وایلدر (J. Welles Wilder Jr) برای نخستین بار در سال 1978 در کتاب « مفاهیم جدید در سیستم معاملاتی تکنیکال» معرفی شد و جز Indicator های مومنتوم به حساب میآید. اندیکاتورهای مومنتوم ابزاری برای اندازهگیری قدرت و ضعف روند هستند. برای آشنایی بیشتر با انواع Indicator میتوانید به مطلب بهترین اندیکاتورها مراجعه کنید.

شاخص اراسای مخفف عبارات Relative Strength Index است و مانند اندیکاتور استوکستیک عمل میکند و دارای مقیاس 0 تا 100 است. تا زمانی که این شاخص زیر 30 باشد در ناحیه اشباع فروش هستیم و زمانی که بالای 70 باشد در منطقه اشباع خرید خواهیم بود. هنگامی که قیمت در این نواحی باشد احتمال تغییر روند بیشتر است.

RSI بر اساس قانون دوم فیزیک عمل میکند. این اصل بیان میکند یک جسم تا زمانی به حرکت خود ادامه میدهد که نیرو به آن وارد شود. هنگامی که نیرو متوقف شود، می توان انتظار داشت که حرکت متوقف شود، عقب نشینی کند یا حتی روند تغییر کند.

فرمول محاسبه اندیکاتور ار اس ای

معمولا برای محاسبه و رسم اندیکاورها از توابع ریاضی و از طریق میانگیری در بازه زمانی مد نظر استفاده میشود. در Relative Strength Index دوره محاسباتی 14 است یعنی برای به دست آوردن آن از 14 کندل قبلی استفاده میکنیم. این محاسبات بر اساس تایم فریم نیست و فرقی نمیکند که چارت 1 ساعته را بررسی کنید یا 1 روزه را بلکه فقط 14 کندل قبلی اهمیت دارد.

برای محاسبه RSI indicator باید قدرت نسبی را به دست آورید که با تقسیم متوسط سود (Average Gain) به متوسط زیان (Average Loss) محاسبه میشود. این فرمول عبارت است از:

RSI = 100 – (100 /1 + RS)

که RS از تقسیم متوسط سود به متوسط زیان به دست میآید:

RS = Average Gain/ Average Loss

کاربردهای Rsi

- به کمک آن میتوانید روند را تشخیص دهید و تائیدیههای تغییر روند را دریافت نمایید.

- نواحی اشباع خرید و فروش را به کمک آن میتوانید به دست آورید.

- میتواند در کنار سایر اندیکاتورها مورد استفاده قرار بگیرد.

- به کمک آن میتوان سیگنالهای خرید و فروش کوتاه مدت دریافت کرد.

نحوه سیگنال گیری از RSI indicator

این اندیکاتور بین 0 تا 100 در نوسان است و نواحی 30 و 70 نقاط کلیدی هستند که برای تحلیل و تفسیر وضعیت به کار میروند. ناحیه 50 هم مهم است و بهتر است نیم نگاهی به آن داشته باشید. هنگامی که قیمت این خطوط را قطع میکند به معنای سیگنال قطعی برای خرید و فروش نیست بلکه به این معنا است خریداران و فروشندگان به طور افراطی در حال خرید و فروش هستند و هر لحظه امکان تغییر رویه وجود دارد.

روش دیگر تحلیل این شاخص، کشیدن خط روند بر روی نمودار آن است. هنگامی که این خط روند به پایین شکسته میشود زمان فروش و وقتی رو به بالا شکسته میشود موقع فروش است.

به طور کلی هر Indicator ممکن است سیگنالهای فیک ارسال کند برای رفع این مشکل شما باید تنظیمات آن را بهینه کنید. RSI نیز از این قائده مستثنی نیست و میتوانید دوره آن را تغییر دهید. هرچه در محاسبه آن تعداد کندلهای بیشتری دخیل باشد تعداد سیگنالها کمتر و نمودار نرمتر خواهد بود و تحلیل برای بازه طولانیتری است.

روش دیگر استفاده این است که از دو اندیکاتور Rsi با دورههای مختلف استفاده کنید و از کراس بین آنها سیگنال خرید و فروش دریافت کنید.

در روندهای صعوی معمولا اراسای بالای 50 است و در روندهای نزولی در زیر محدوده 50 خواهد بود.

بهترین تنظیمات شاخص اراسای برای معاملات روزانه

تنظیمات پیش فرض این شاخص بر روی 14 است و اکثرا به همین شکل آن را مورد استفاده قرار میدهند. تریدرهای روزانه معمولا از تنظیمات متفاوتی استفاده میکنند زیرا معتقدند بازه 14 سیگنالهای کمی تولید میکند. به همین علت معامله گران ترجیح میدهند بازه محاسباتی را تغیر دهند و اعداد کمتری را انتخاب کنند تا این نوسانگر حساسیت بیشتری داشته باشد.

به طور کلی دی تریدها اغلب از دورههای 9-11 استفاده میکنند. معامله گرانی که به دنبال تحلیلهای بلند مدت تر هستند بازه 20-30 را انتخاب میکنند. این که چه بازهای را برای اندیکاتور انتخاب کنید به استراتژی و سبک معاملاتی شما بستگی خواهد داشت.

- راهنمای استفاده از سیگنال فارکس

- معرفی و بررسی چند استراتژی مهم بازار فارکس

- چگونه از اوسیلاتور ها برای تشخیص پایان روند استفاده کنیم؟

- کپی تریدینگ و معاملات خودکار

- راهنمای جامع استفاده از اندیکاتور شاخص قدرت نسبی کانرز (CRSI)