معرفی معاملات سوئینگ یا نوسانی (Swing trading)

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleمعاملات سوئینگ یا نوسانی به عنوان نوعی از معاملات بنیادی توصیف شده است که در آن پوزیشن های معاملاتی بیش از یک روز نگه داشته می شوند. اکثر فاندامنتالیست ها سوئینگ تریدرها هستند، زیرا تغییرات در اصول فاندامنتال معمولاً چندین روز یا حتی یک هفته زمان نیاز دارد تا باعث حرکت کافی قیمت برای کسب سود مناسب شود.

اما این توصیف از معاملات سوئینگ بسیارساده است. در واقع، معاملات سوئینگ بین معاملات روزانه تا معاملات روند قرار دارد. یک تریدر روزانه ، سهام را از چند ثانیه تا چند ساعت نگه می دارد اما هرگز بیشتر از یک روز نخواهد بود. یک تریدر روند ، روندهای اساسی بلندمدت یک سهام یا شاخص را بررسی می کند و ممکن است سهام را برای چند هفته یا چند ماه نگه دارد. تریدران نوسانی یک سهام خاص را برای مدتی نگه می دارند، معمولاً از چند روز تا دو یا سه هفته و سهام را بر اساس نوسانات هفته ای یا ماهانه آن معامله می کنند.

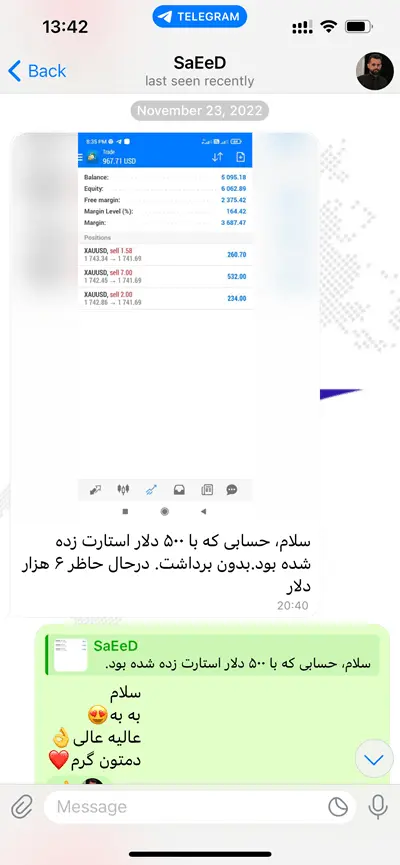

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

سهام مناسب برای معاملات سوئینگ

اولین کلید موفقیت در معاملات سوئینگ ، انتخاب سهام مناسب است. بهترین انتخاب ها، سهام با سرمایه های کلان میباشد که از فعال ترین سهام های معامله شده در بورس های اصلی هستند. در یک بازار فعال، این سهام بین سطوح بالا و پایین در نوسان هستند و تریدر نوسانی، موج را در یک جهت برای چند روز یا چند هفته حرکت میدهد و تا زمانی که سهام جهت معکوس را تغییر دهد به سمت مخالف معامله حرکت میکند.

بازار مناسب

در هر دو حالت بازار، بازار نزولی یا بازار صعودی خشمگین، معاملات سوئینگ رفتار متفاوتی نسبت به این دو بازار دارند. در این دوحالت، حتی فعال ترین سهام ها نیز نوسانات بالا و پایین را نشان نمیدهند که مشخص کند شاخصها برای چند هفته یا چند ماه نسبتاً ثابت بوده اند یا خیر. در یک بازار نزولی یا بازار صعودی، مومنتوم معمولاً سهام را برای مدت طولانی فقط در یک جهت حمل میکند و در نتیجه تأیید میکند که بهترین استراتژی معامله بر اساس روند جهتداربلندمدت است.

بنابراین، تریدر نوسانی زمانی بهترین موقعیت را دارد که بازارها به جایی نمیرسند – زمانی که شاخصها برای چند روز افزایش مییابند، سپس برای چند روز آینده کاهش مییابند تا دوباره و دوباره همان الگوی کلی را تکرار کند. ممکن است چند ماه با سهام و شاخصهای اصلی تقریباً در همان سطح اولیه خود بماند، این درصورتی است که تریدر نوسانی فرصتهای زیادی برای مشاهده حرکتهای کوتاه مدت بالا و پایین (گاهی در یک کانال) داشته است.

البته، مشکل معاملات نوسانی و معاملات روند بلند مدت این است که موفقیت آن مبتنی بر شناسایی صحیح نوع بازاراست. معاملات روند می تواند استراتژی ایده آلی برای بازار صعودی در آخردهه 1990 باشد، در حالی که معاملات نوسانی احتمالاً برای سال های 2000 و 2001 بهترین بوده اند.

استفاده از میانگین های متحرک

میانگینهای متحرک ساده (SMA) سطوح حمایت و مقاومت و همچنین الگوهای صعودی و نزولی را ارائه میکنند. سطوح حمایت و مقاومت می تواند نشانه خرید سهام باشد. الگوهای متقاطع صعودی و نزولی نشان دهنده نقاط قیمتی است که باید درسهام وارد و یا از آن خارج شوید.

میانگین متحرک نمایی (EMA) نوعی از SMA است که تاکید بیشتری بر آخرین نقاط داده دارد. EMA سیگنال های روند و نقاط ورود و خروج را سریعتر از میانگین متحرک ساده به تریدران می دهد. کراس اوور EMA را می توان در معاملات نوسانی برای نقاط ورود و خروج استفاده کرد.

یک سیستم متقاطع EMA را می توان با تمرکز بر روی EMA هایی در بازه زمانی 9، 13 و 50 استفاده کرد. یک متقاطع صعودی زمانی اتفاق میافتد که قیمت پس از پایینتر بودن از میانگینهای متحرک به سمت بالا میرود. این نشان می دهد که ممکن است یک معکوس در کارت باشد و ممکن است یک روند صعودی شروع شود. هنگامی که EMA دوره ای 9 از بالای EMA دوره ای 13 عبور می کند، یک ورود طولانی را نشان می دهد. با این حال،EMA دوره ای 13 باید بالاتر از EMA دوره ای باشد.

از سوی دیگر، متقاطع نزولی زمانی رخ می دهد که قیمت اوراق بهادار کمتر از این EMA ها باشد. این نشانه یک معکوس بالقوه یک روند است و می توان از آن برای زمان بندی خروج از یک موقعیت طولانی استفاده کرد. هنگامی که EMA دوره ای 9 از زیرEMA دوره ای 13 عبور می کند، یک ورود یا خروج کوتاه از یک موقعیت طولانی را نشان می دهد. با این حال، EMA دوره ای 13 باید کمتر از EMA دوره 50 باشد.

خط مبنا

تحقیقات زیادی بر روی دادههای تاریخی ثابت کرده است که در بازاری که منجر به نوسان معاملاتی میشود، سهام نقدی تمایل دارند که بالاتر و پایینتر از ارزش پایه، که در نمودار با یک EM نشان داده شده است، معامله شوند. دکتر الکساندر الدر در کتاب خود با عنوان “به اتاق معاملات من بیا: راهنمای کامل برای معاملات” (2002)، از درک خود از رفتار سهام در بالا و پایین تر از خط مبنا استفاده می کند تا استراتژی تریدر نوسان را برای “خرید عادی بودن و شیدایی فروش” توصیف کند. هنگامی که تریدر نوسانی از EMA برای شناسایی خط پایه معمولی در نمودار سهام استفاده میکند برای زمانی که سهام در حال صعود است ، خط پایه طولانی می شود و زمانی که سهام در حال حرکت است خط پایه کوتاه می شود و سهام در حال کاهش است.

بنابراین، تریدرهای نوسانی به دنبال این نیستند که با یک معامله به فروش اصلی برسند – آنها نگران زمان مناسب برای خرید سهام دقیق در پایین محیط معاملاتی و فروش دقیق در بالای محیط معاملاتی نیستند (یا برعکس). در یک محیط معاملاتی عالی، آنها منتظر می مانند تا سهام به خط پایه خود برسد و قبل از اینکه حرکت خود را انجام دهند، جهت آن را تأیید می کنند. وقتی یک روند صعودی یا نزولی قویتر در جریان است، داستان پیچیدهتر میشود: تریدر ممکن است به طور متناقضی زمانی که سهام به زیر میانگین متحرک نمایی (EMA) سقوط میکند، منتظر بماند تا سهام در یک روند صعودی دوباره به سمت بالا برود، یا ممکن است سهامی را که شکست خورده است کوتاه کند.

گرفتن سود

وقتی نوبت به کسب سود می رسد، تریدر نوسانی می خواهد بدون دقت و بیش از حد معامله و تا حد امکان نزدیک به خط کانال بالا یا پایین از معامله خارج شود، که ممکن است خطراز دست دادن بهترین فرصت را داشته باشد.

در یک بازار قوی، زمانی که یک سهام دارای یک روند جهت دار قوی است، تریدران میتوانند قبل از گرفتن سود خود منتظر رسیدن به خط کانال باشند، اما در بازار ضعیفتر، ممکن است سود خود را قبل از ضربه زدن به خط دریافت کنند (در صورتی که این خط به دست بیاید. جهت تغییرمی کند و خط در آن نوسان خاص تغییری نمیکند).

بیشتر بخوانید:

بررسی بروکر لایت فارکس (LiteForex)