چگونه اندازه استاپ لاس را هنگام معامله حساب کنیم؟

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleعوامل مختلفی وجود دارد که یک تریدر باید هنگام انجام محاسبات بازار آن را در نظر داشته باشد. در این مقاله به بررسی یکی از متداولترین روشهای موجود برای جلوگیری از ضرر و نحوه اجرای آن میپردازیم. همچنین نحوه محاسبه اندازه استاپ لاس یا حد ضرر را در هنگام انجام معاملات آموزش خواهیم داد.

استراتژیهای بسیاری توسط تریدرها برای مدیریت ریسکهای موجود در معامله به کار گرفته میشود. این استراتژیها معمولاً قبل یا در حین معامله استفاده میشوند. از آنجایی که این بازار دائماً در حال تغییر است، باید اقداماتی داشته باشید که از سرمایه شما در برابر این نوسانات محافظت کند. تریدرها عوامل مختلفی را هنگام انجام محاسبات بازار در نظر میگیرند.

شرایط حاکم بر بازار، چشمانداز تریدر و اندازه سرمایه گذاری، همه عوامل مهمی هستند که هنگام انجام محاسبات باید در نظر گرفته شوند. ما به یکی از رایجترین روشهای جلوگیری از ضرر و نحوه اجرای آن خواهیم پرداخت.

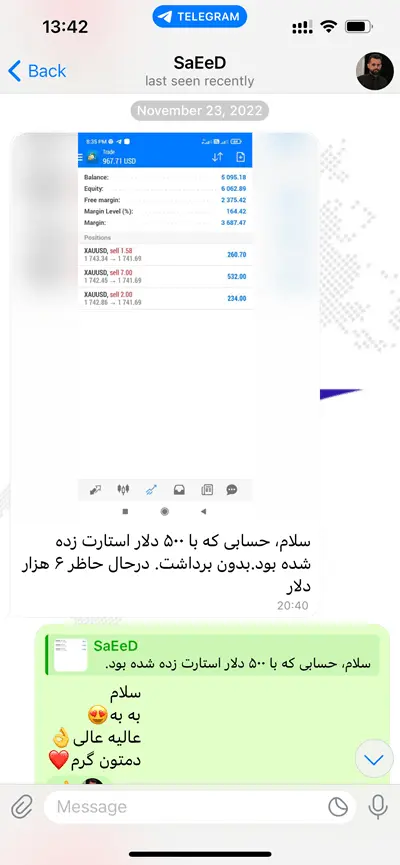

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

چگونه به کمک استاپ لاس از سرمایه محافظت کنیم؟

قبل از اینکه وارد بخش محاسبات شویم، اجازه دهید بر روی مفهوم حد ضرر یا استاپ لاس و نحوه استفاده از آن برای جلوگیری از ضرر تمرکز کنیم. حد ضرر ابزاری است که در بازارهای مالی معاملاتی برای مشخص کردن نقاطی استفاده میشود که تریدر دیگر تمایلی به ادامه معامله ندارد. این استراتژی به طور گسترده در بازارهای فارکس استفاده میشود. این ابزار در تمامی سطوح کاربرد دارد. در واقع، استفاده از این ابزار در تمامی معاملات از جمله جفت ارزهایی مانند EUR/USD، GBP/USD و USD/JPY یا کالاهایی مانند طلا، نفت خام و شاخصها توصیه میشود؛ زیرا این ابزار به صورت مستقیم مشخص میکند که یک تریدر تا چه میزان توانایی تحمل ضرر را دارد. اما برای استفاده موثر از این ابزار، محاسبات درستی باید انجام شود.

چطور حد ضرر را به درستی قرار دهیم؟

همانطور که اشاره شد، قرار دادن حد ضرر بستگی به محاسباتی دارد که یک تریدر انجام داده است. بنابراین زمانبندی اهمیت بالایی دارد و باید با علم ریاضی مشخص شود. کاربرد ایدهآل این ابزار هنگامی است که یک تریدر به بازار اجازه میدهد تا قبل از اجرای استراتژی برای مدتی پیش رود. هر تریدری حتی قبل از ورود به بازار، پیش بینیهایی درباره بازار دارد. به عنوان مثال، اگر احساس میکنید که بازار رشد خواهد کرد، مکان حد ضرر با اولین علائمی که در بازار مشاهده میکنید تعیین میشود.

قاعده کلی میگوید حد ضرر یا استاپ لاس باید دقیقاً زیر نوار قیمت ورودی قرار گیرد. این یک راه خوب برای اطمینان از این موضوع است که معامله در جهتی که تریدر انتظار دارد پیش رود. اگر بازار برخلاف انتظار عمل کند، تریدر میداند که شرایط بازار برای استراتژی شخص مناسب نبوده است. بنابراین خروج به موقع از هرگونه ضرر و زیان جلوگیری خواهد کرد. بازار همیشه مطابق انتظارات تریدر پیش نمیرود. به همین دلیل در هنگام قرار دادن حد ضرر علاوه بر غریزه، باید از علم ریاضی نیز کمک گرفت.

محل قراردادن استاپ لاس را چطور محاسبه کنیم؟

به طور کلی، معامله با سنت، پیپ، تیک یا حساب دلار اندازهگیری میشود. هرکدام از این موارد به تریدر سرنخی خواهد داد تا متوجه شود در معامله مربوطه چه میزان سرمایه در معرض خطر قرار دارد. با تمامی این معیارها، تفاوت بین پوزیشن ورود و حد ضرر برابر با ریسک است. اگر در پوزیشن فروش نقطه ورود در 5.00 دلار و حد ضرر 5.10 دلار قرار داده شود، مقدار ریسک 0.10 دلار خواهد بود.

در حالی که این روش برای نشان دادن رقم در معرض ریسک است؛ اما آن را دقیق حساب نمیکند. برای محاسبه ریسک حساب، اندازه پوزیشن نیز باید در نظر گرفته شود. اندازه پوزیشن همان میزان سرمایهگذاریهای انجام شده در هر معامله است.

چطور ریسک های حساب را کنترل کنیم؟

با درک ریسک قرار دادن و ریسک حساب، مهم است که بدانید چطور میتوان از حساب در برابر یک بازار پر ریسک محافظت کرد. طبق قاعده کلی، مقدار ریسک یک معامله خاص باید کمتر از 2 درصد سرمایه در حساب باشد.

چرا استفاده از استاپ لاس ضروری است؟

حد ضرر ابزار ارزشمندی است که استفاده از آن برای تریدرها ضروری است. این ابزار نه تنها بینش مناسبی از بازار به تریدر ارائه میدهد؛ بلکه از سرمایه آنها نیز محافظت میکند. بازار همیشه مطابق انتظارات یک تریدر پیش نمیرود؛ بنابراین داشتن نوعی استراتژی مدیریت ریسک یک حرکت بسیار هوشمندانه برای محافظت از سرمایه است.

بیشتر بخوانید:

آموزش اصول معاملات و ترید در فارکس

آیا بروکر و صندوق پوشش ریسک میتواند بازار فارکس دستکاری کند؟