اسیلاتور چیست؟ بررسی اسیلاتورهای تکنیکال

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleمعاملات مبتنی برعلم تحلیل تکنیکال محبوبیت زیادی بین تازهکاران و افراد حرفهای دارد. روشها و ابزارهای تکنیکال بیشماری وجود دارد که میتوان آنها را در بازارهای مالی پیاده سازی کرد. یکی از این ابزارها، نوسان سازها یا اسیلاتور های تکنیکال و یا استفاده از منتورینگ سیگنال فارکس است که در این مقاله آنها را بررسی خواهیم کرد.

اسیلاتورهای معاملات تکنیکال

اسیلاتور یک ابزار تکنیکال است که تریدرها میتوانند از آن برای کمک به تعیین اینکه آیا یک بازار در محدوده مورد انتظار یا خارج از محدوده مورد انتظار معامله میشود استفاده کنند، به طوری که میتواند شرایط بیش خرید یا بیش فروش را در بازار نشان دهد. در حالی که برخی از اسیلاتورها به اندازه گیری بیش از حد بودن یک فعالیت (خرید یا فروش) در بازار کمک میکنند، برخی دیگر به عنوان اسیلاتور های شناسایی روند استفاده میشوند.

اسیلاتور ها اغلب با سایر مطالعات تکنیکال مانند میانگین متحرک (moving average)، مقاومت حمایتی (support resistance) و تحلیل کندلها ترکیب میشوند. اسیلاتور های تکنیکال میتوانند در شرایط خاص نیز به تنهایی عملکرد خوبی داشته باشند. با این حال، زمانی که با برخی ابزارهای دیگر ترکیب شوند، عملکرد بهتری خواهند داشت.

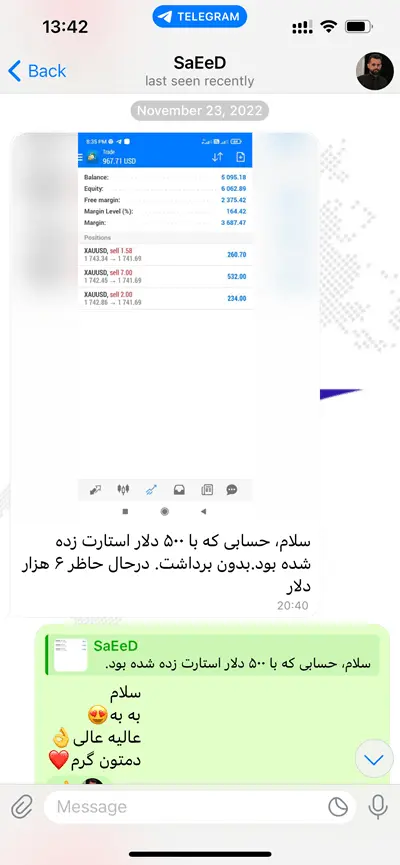

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

اسیلاتور های تکنیکال سیگنالهای معاملاتی بیشماری را ارائه میدهند. بسته به نوع اسیلاتور، این سیگنال میتواند شامل شرایط بازار بیش خرید یا بیش فروش، سیگنال کراس اور باشد که نشان دهنده حرکت بازار از صعودی به نزولی یا نزولی به صعودی است.

علاوه بر این، اسیلاتور ها یا نوسانگرهای تکنیکال میتوانند در تعیین نقاط پایانی روند قیمت بسیار مفید باشند. به طور خاص، میتوان از آنها برای تشخیص واگرایی حرکت در یک دارایی مالی استفاده کرد. برخی از تریدرهای پیشرفته تر نیز از نوسانگرهای تکنیکال در ارتباط با مشخصات بازار، موج الیوت یا تحلیل فیبوناچی برای تعیین نقاط عطف احتمالی استفاده میکنند. به این ترتیب، راههای زیادی وجود دارد که یک تریدر میتواند اسیلاتور های تکنیکال را در متدولوژی معاملاتی خود بگنجاند.

انواع اسیلاتور (Oscillator)

اسیلاتورهای تکنیکال زیادی در دسترس تریدرها قرار دارد. به عنوان مثال، اسیلاتور هایی وجود دارند که حول یک نقطه کانونی یا خط متمرکز شده اند. در داخل این نوسانگر های مرکزی، خط نشانگر اسیلاتور در بالا و پایین خط مرکزی حرکت میکند. نوسانگرهای مرکزی در تعیین جهت روند و حرکت در یک روند مفید هستند.

به عنوان مثال، هنگامی که خط اسیلاتور در یک نوسانگر مرکزی در حال ثبت خوانش بالای خط مرکزی است، به طور کلی نشان دهنده شرایط بازار صعودی است. برعکس، زمانی که خط اندیکاتور در یک نوسانگر مرکزی خوانش زیر خط مرکزی را ثبت میکند، نشان دهنده شرایط بازار نزولی است.

اسیلاتورهایی وجود دارند که به عنوان نوسانگر های نواری شناخته میشوند. نوسانگر های نواری بین آستانه بالایی که معمولاً به عنوان منطقه اشباع خرید یا بیش خرید نامیده میشود و آستانه پایینی یا منطقه اشباع فروش یا بیش فروش حرکت میکنند. اکثر اسیلاتورهای حرکتی که تریدرها استفاده میکنند در واقع نوسانگرهای نواری هستند. اینها عبارتند از شاخص قدرت نسبی یا RSI، Stochastics، و Williams %R. به خاطر داشته باشید که آستانه بالایی و پایینی که توسط هر اسیلاتور نواری تعریف شده است ممکن است متفاوت باشد.

اسیلاتور استوکاستیک (Stochastics Oscillator)

نوسانگر استوکاستیک یک اندیکاتور مبتنی بر مومنتوم نواری است که به شناسایی شرایط بیش خرید و بیش فروش کمک میکند. اوسیلاتور استوکاستیک را میتوان به صورت دو خطی دید که بین 0 تا 100 در نوسان هستند. خط کندتر به عنوان خط درصد D و خط سریعتر به عنوان خط درصد K نامیده میشود.

توجه داشته باشید در نمودار قیمت بالای خط آبی نشان دهنده خط درصد K، خط سریع تر است، در حالی که خط قرمز نشان دهنده خط D، خط کندتر است. خط افقی نقطه دار بالا نشان دهنده آستانه 80 درصد و خط افقی نقطه دار پایین نشان دهنده آستانه 20 درصد است.

هر گاه آن خط درصد D به آستانه 80 درصد یا بالاتر رسید، میتوان گفت که بازار در محدوده بیش خرید است. به طور مشابه، وقتی خط درصد D به آستانه 20 درصد یا کمتر از آن برسد، میتوانیم گفت که بازار در محدوده بیش فروش است.

اسیلاتور استوکاستیک در شرایط بازار رنج باند بهترین عملکرد را دارد، که در آن به ترتیب مرز بالایی و پایینی مقاومت و حمایت وجود دارد.

اسیلاتور مومنتوم (Momentum Oscillator)

نوسانگر مومنتوم یک ابزار تکنیکال نسبتاً ساده است که بین 0 تا 100 در نوسان است و به طور کلی دارای یک خط مرکزی با علامت صفر است. سطح صفر به عنوان سطح میانی در نظر گرفته میشود و زمانی که مقدار اندیکاتور بالاتر از آن سطح باشد، میتوان گفت که بازار صعودی است، در حالی که زمانی که مقدار اندیکاتور زیر آن سطح باشد، بازار نزولی است. مهم است که به خاطر داشته باشید که نوسانگر مومنتوم لزوماً سطوح بیش خرید و بیش فروش را ارائه نمیدهد.

فرمول محاسبه اسیلاتور مومنتوم نسبتاً ساده است. به طور خاص، اندیکاتور مومنتوم قیمت بسته شدن فعلی یک دارایی را در نظر میگیرد و آن را با قیمت پایانی دیگر مقایسه میکند. قیمت بسته شدن دیگر میتواند هر دوره زمانی باشد، اما مقدار پیش فرض استفاده شده در این اندیکاتور 10 است. بنابراین، وقتی به نوسانگر مومنتوم در نمودار روزانه نگاه میکنیم، قیمت بسته شدن فعلی را با 10 دوره قبل مقایسه می کنیم.

خط آبی نشان دهنده خوانش واقعی نوسانگر مومنتوم در هر نقطه از زمان است. خط افقی سبز رنگ نقطه میانی است و مقدار صفر را نشان میدهد. توجه کنید که چگونه قیمتها پس از عبور خط حرکت از زیر خط صفر مرکزی شروع به کاهش کردند.

اسیلاتور MACD

نوسانگر واگرایی همگرایی میانگین متحرک (The moving average convergence divergence oscillator)، همچنین به عنوان MACD شناخته میشود، یک ابزار تکنیکال پرکاربرد است که میتواند در تحلیل روند و حرکت بازار مفید باشد. اندیکاتور MACD با استفاده از دو میانگین متحرک مجزا تولید میشود و دیفرانسیل بین این دو میانگین متحرک همان چیزی است که هیستوگرام واقعی را ایجاد میکند.

اساساً میانگین متحرک کوتاه مدت با استفاده از میانگین متحرک نمایی 12 روزه و میانگین متحرک بلند مدت با استفاده از میانگین متحرک نمایی 26 روزه محاسبه میشود. هنگامی که خط MACD از زیر خط سیگنال 9 روزه عبور میکند، هیستوگرام قرمز و در قلمرو منفی به نظر میرسد. این نوسان بالاتر و پایین تر در امتداد خط مرکزی صفر رخ میدهد.

اسیلاتور MACD ابزاری عالی برای تشخیص واگراییهایی است که در نمودار قیمت رخ میدهد. واگرایی صعودی زمانی اتفاق میافتد که قیمت به پایین ترین حد خود برسد، در حالی که MACD به پایین ترین حد خود میرسد.

توجه داشته باشید در چارت بالا، قیمت در یک روند صعودی است. می بینیم که یک اوج اولیه به سمت مرکز نمودار تشکیل شد که با یک اصلاح جزئی همراه بوده و اوج دوم بالاتر از اوج اولیه بود. به این ترتیب، این یک سیگنال واگرایی نزولی واضح بین قیمت و نوسانگر MACD است، که نشان میدهد باید منتظر قیمتهای پایینتر باشیم.

اسیلاتور ADX

شناسایی روند در بازار یکی از مهمترین کارهایی است که یک تریدر باید قبل از معامله انجام دهد. معامله با روند به طور کلی بهترین اقدام خواهد بود؛ زیرا شما مسیری با کمترین مقاومت را دنبال میکنید.

اسیلاتور ADX در محدوده ای از 0 تا 100 حرکت میکند. هنگامی که قیمتها از سطح 25 از پایین بالاتر میروند، نشان دهنده حرکت بازار از حالت غیر جهت دار به وضعیتی است که به نفع شرایط بازار رونددار است.

ADX زمانی بهترین کاربرد را دارد که بازارها برای مدتی در محیطی با نوسان کم تثبیت شده باشند. اغلب در طول این دورهها، خط ADX برای مدت نسبتاً طولانی زیر آستانه سطح 25 باقی میماند. بریک اوت بالای 25 سیگنال عالی برای یک روند نوظهور جدید ارائه میدهد.

در نمودار بالا می بینیم که نوسانگر ADX زیر پرایس اکشن رسم شده است. خط قرمز درون نوسانگر ADX خط ADX است. خط افقی سبز رنگ اسیلاتور آستانه سطح 25 است.

اسیلاتور آرون (Aroon)

نوسانگر آرون توسط توشار چنده (Tushar Chande) ساخته شد. اسیلاتور آرون یک شاخص مبتنی بر روند است که میتواند سرنخ هایی را در مورد قدرت روند فعلی و احتمال ادامه یا معکوس شدن روند ارائه دهد. نوسانگر آرون از دو خط تشکیل شده است. اولین خط Aroon up است که اغلب به صورت یک خط سبز نشان داده میشود و خط دوم Aroon down است که اغلب به صورت خط قرمز نشان داده میشود. بهترین سیگنالهای نوسانگر آرون شامل سیگنالهایی است که در آن خط بالا آرون از خط پایین آرون عبور میکند.

بهترین سیگنالهای نوسانگر آرون شامل سیگنالهایی است که در آن خط Aroon up از خط Aroon down عبور میکند. این موضوع نشان دهنده شرایط بازار صعودی است و به نفع حرکت صعودی قیمت است. برعکس، هنگامی که خط Aroon down از خط Aroon up عبور میکند، نشان دهنده شرایط نزولی بازار است و به نفع حرکت قیمت نزولی است.

خط Aroon up با رنگ سبز نشان داده شده است، در حالی که Aroon down با قرمز نشان داده شده است. توجه داشته باشید که وقتی خط قرمز Aroon از بالای خط سبز Aroon up عبور میکند، قیمتها شروع به حرکت به سمت پایین میکنند و پس از آن یک روند نزولی قیمت ایجاد میشود.