معرفی و بررسی چند استراتژی مهم بازار فارکس

- زمان مطالعه: 12 دقیقه

آنچه در این مطلب میخوانید

Toggleیکی از مهمترین جنبههای معامله در بازار فارکس، شناسایی استراتژی مناسب است. به طور کلی، استراتژیهای معاملاتی متعددی توسط تریدرهای ابداع شده تا به کسب سود بیشتر در این بازار کمک کند. با این حال، تریدر باید استراتژی را پیدا کند که متناسب با سبک معاملاتی و همچنین تحمل ریسک آنها باشد. توجه کنید که هیچ استراتژی نیست که برای همه مناسب باشد. در این مقاله، چند استراتژی مهم و برتر بازار میپردازیم تا اطلاعات شما را جهت انتخاب بهترین استراتژی فارکس افزایش دهیم.

هر منبعی که بازارهای مالی را آموزش دهد، تاکید زیادی بر روی نیاز به استراتژی مالی کرده است. یک استراتژی سودآور نوعی دستورالعمل برای تریدر است که به پیروی از یک الگوریتم کاملا از پیش تعریف شده کمک میکند تا با استفاده از آن از سرمایه خود در برابر اشتباهات و عواقب غیرقابل پیش بینی بازار فارکس محافظت کند.

چند نمونه از رضایتمندی و سود روزانه اعضای کانال VIP، اگه شماهم داخل بروکر حساب واقعی داری همین حالا فرم زیر را پر کن و رایگان عضو کانال VIP شو.

استراتژی معاملاتی فارکس

یک استراتژی معاملاتی فارکس سیستمی را در برمیگیرد که یک تریدر فارکس برای تعیین زمان خرید یا فروش خود از آن استفاده میکند. بهترین استراتژی فارکس، استراتژی معاملاتی است که به تریدر اجازه تجزیه و تحلیل میدهد و باعث میشود تریدر با اطمینان از تکنیکهای مدیریت ریسک معامله کند.

استراتژی معاملات کری (Carry)

معاملات کری یا انتقالی شامل قرض گرفتن یک ارز به قیمت پایینتر و به دنبال آن سرمایه گذری در ارز دیگر به قیمت بالاتر برای کسب سود است. این استراتژی در درجه اول توسط تریدرهای فارکس استفاده میشود.

معاملات کری به نوسانات و نرخ بهره بین ارزهای مرتبط وابسته است؛ بنابراین این استراتژی برای بازههای زمانی میان مدت و بلند مدت (هفتهها، ماهها و احتمالا سالها) مناسب است. بازارهای پرطرفدار بهترین گزینه برای معاملات کری است؛ زیرا این استراتژی بازه زمانی طولانیتری را در بر میگیرد.

تایید روند باید اولین گام قبل از قرار دادن معامله باشد. دو جنبه برای یک معامله کری وجود دارد: ریسک نرخ ارز و ریسک نرخ بهره. بر این اساس، بهترین زمان برای باز کردن یک پوزیشن معاملاتی در شروع روند است).

هدف از استراتژی کری این است که از تفاوت بین دو ارز خارجی یا «تفاوت در نرخ بهره» سود ببریم.

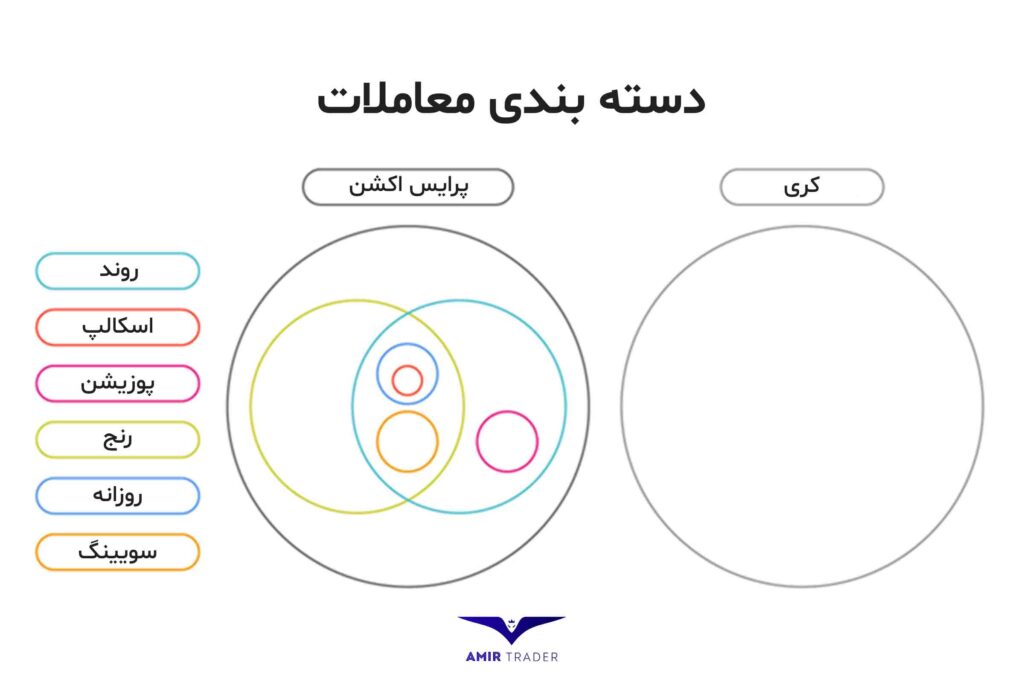

پرایس اکشن یا حرکات قیمتی در فارکس

معاملات پرایس اکشن (Price action) شامل مطالعه تاریخچه قیمت برای ایجاد استراتژی تکنیکال در معامله است. پرایس اکشن میتواند به عنوان یک تکنیک مستقل یا همراه یا اندیکاتور استفاده شود. فاندامنتال در این استراتژی به ندرت کاربرد دارد؛ با این حال، میتوان از رویدادهای اقتصادی برای اطمینان بیشتر استفاده کرد.

معاملات پرایس اکشن را میتوان در بازههای زمانی مختلف (بلند، میان مدت و کوتاه مدت) مورد استفاده قرار داد. همین موضوع باعث شده تا این معاملات توسط بسیاری از تریدرها استفاده شود.

روشهای زیادی برای تعیین سطوح حمایت/مقاومت وجود دارد که عموماً به عنوان نقاط ورودی/خروجی استفاده میشوند:

- فیبوناچی اصلاحی ((Fibonacci retracement

- استفاده از کندلها

- شناسایی روند

- اندیکاتورها

- اسیلاتور یا نوسانساز

در پرایس اکشن، رنج، روند، روز، اسکالپینگ، سوئینگ و معاملات پوزیشن وجود دارد.

1- استراتژی معاملاتی رنج

معاملات رنج شامل شناسایی نقاط حمایت و مقاومت است که به وسیله آن تریدرها معاملات خود را اطراف این سطوح قرار میدهند. این استراتژی بدون نوسانات قابل توجه و بدون روند قابل تشخیص در بازار عملکرد خوبی خواهد داشت. تحلیل تکنیکال ابزار اصلی مورد استفاده در این استراتژی است. از آنجایی که استراتژی رنج در هر بازه زمانی قابل استفاده است، محدودیتی در انتخاب تایم فریم ندارد. مدیریت ریسک بخش جدایی ناپذیر این روش است؛ زیرا احتمال بریک اوت زدن وجود دارد.

اسیلاتورها بیشتر به عنوان ابزار زمان بندی استفاده میشوند. شاخص قدرت نسبی (RSI)، شاخص کانال کالا (CCI) و استوکاستیک (stochastic) تعدادی از اسیلاتورهای محبوب هستند.

مثال: معاملات رنج USD/JPY

نمودار بالا یک نوار حمایت و مقاومت واضح را در جفت ارز USD/JPY نشان میدهد که تریدرها از آن به عنوان نقاط ورود/خروج استفاده میکنند. نوسانگر RSI زمان بندی نقاط ورود/خروج را با کادرهای آبی و قرمز نشان میدهد.

2- استراتژی معاملات روند

معاملات ترند یا روند یک استراتژی ساده فارکس است که توسط بسیاری از تریدرها با هر میزان تجربه استفاده میشود. معاملات روند در جهت حرکت بازار بازدهی مثبتی به تریدر میدهد. این استراتژی معمولا در بازه زمانی میانمدت تا بلندمدت قابل اجراست؛ زیرا روندها به خودی خود نوسان میکنند.

نقاط ورود معمولا توسط یک اسیلاتور (مانند شاخص قدرت نسبی (RSI)، شاخص کانال کالا (CCI) و غیره تعیین میشود و نقاط خروج براساس نسبت ریسک به ریوارد محاسبه خواهد شد.

مثال: تشخیص روند

در مثال بالا، جفت ارز EUR/USD یک روند صعودی را نشان میدهد که توسط سقفهای بالاتر (Higher Highs) و کفهای بالاتر (Higher Lows) تایید شده است. برعکس این الگوها برای روند نزولی صادق است.

معاملات روند جفت ارز EUR/USD

وقتی یک روند قوی در بازار مشاهده شود، معامله باید در جهت آن روند انجام گیرد. برای مثال روند صعودی قوی در جفت ارز EUR/USD در نمودار بالا مشخص است. در استفاده از شاخص کانال کالا (CCI)، هر بار که CCI به زیر ۱۰۰- کاهش باید (با رنگ آبی مشخص شده)، قیمتها با افزایش قیمت واکنش نشان میدهند. البته همه معاملات از این موضوع پیروی نمیکنند؛ اما از آنجایی که این روند توسط تریدرهای زیای دنبال میشود، هر افت باعث ورود خریداران بیشتری به بازار شده و قیمتها را بالاتر میبرد.

3- استراتژی معاملات پوزیشن

معاملات موقعیت یا معاملات پوزیشن یک استراتژی بلند مدت است که عمدتا بر تحلیل فاندامنتال متمرکز است؛ اما میتوان از روشهای تکنیکال مانند امواج الیوت نیز استفاده کرد. نوسانات کوچکتر و جزئیتر بازار در این استراتژی در نظر گرفته نمیشود و تمرکز برروی تصویر گستردهتر بازار است. این استراتژی در همه بازارهای مالی کاربرد دارد.

همانطور که اشاره شد در این معاملات چشمانداز بلندمدت (هفتهها، ماهها یا حتی سالها) مدنظر است. درک چگونگی تاثیر عوامل اقتصادی بر بازار در پیش بینی بازار فارکس ضروری است. نقاط ورود و خروج را میتوان با استفاده از تحلیل تکنیکال مطابق با سایر استراتژیها پیدا کرد.

مثال: معاملات پوزیشن شاخص DAX 30 آلمان

نمودار شاخص DAX 30 آلمان در بالا یک الگوی تقریبی سر و شانه دو ساله را نشان میدهد. این الگو احتمال سقوط خط گردن (خط قرمز افقی) بعد از شانه راست را نشان میدهد. در این مثال، سقوط شاخص DAX 30 آلمان طبق برنامه ریزی تکنیکال و فاندامنتال انجام شد.

4- استراتژی معاملاتی اسکالپ

اسکالپ کردن (Scalping) اصطلاح رایجی در فارکس است که به کسب سودهای کوچک، به صورت مکرر، اشاره دارد. اسکالپ کردن با باز کردن و بستن چندین پوزیشن در طول روز به دست میآید. این استراتژی را میتوان به صورت دستی یا از طریق الگوریتمی انجام داد که از دستورالعملهای از پیش تعریف شده برای زمان و مکان ورود و خروج از پوزیشنها استفاده میکند.

اسکالپ کردن در معاملات کوتاه مدت با کمترین بازده که معمولاً در نمودارهایی با بازه زمانی کوچکتر (30 دقیقه تا 1 دقیقه) عملکرد خوبی دارد.

مثال: معامله اسکالپ کردن EUR/USD

نمودار 10 دقیقهای بالا نمونهای ساده از این استراتژی را نشان میدهد. روند بلندمدت توسط میانگین متحرک (قیمت بالای 200 MA) تایید می شود. سپس از بازه زمانی کوچکتر برای هدف قرار دادن نقاط ورود/خروج استفاده میشود. زمان بندی نقاط ورودی با مستطیل قرمز مشخص شده است. تریدرها همچنین پوزیشنهای خرید را با استفاده از اندیکاتور متحرک واگرایی و همگرایی (MACD) میبندند. زمانی که MACD (خط آبی) از خط سیگنال (خط قرمز) که با مستطیلهای آبی مشخص شده بگذرد، این اتفاق رخ میدهد.

5- معاملات سوینگ (Swing trading)

معاملات نوسانی یا سوئینگ یک استراتژی است که به موجب آن تریدرها به دنبال کسب سود از بازارهای پرطرفدار هستند. با انتخاب «Top» و «Bottom»، تریدرها بر بازه زمانی پوزیشنهای خرید و فروش خود را انتخاب میکنند.

از آنجایی که پوزیشنها معمولا بین چند ساعت تا چند روز برقرار هستند، معاملات سوئینگ میان مدت در نظر گرفته میشود. همانند استراتژی رنج، اندیکاتورها و اسیلاتورها برای انتخاب موقعیت ها و زمان ورود و خروج مفید واقع میشوند. البته این دو استراتژی کاملا شبیه هم نیستند و معاملات سوئینگ هم برای بازارهای ترند و هم برای بازارهای رنج قابل اجراست.

مثال: معاملات سوئینگ GBP/USD

ترکیبی از اسیلاتور stochastic، اندیکاتور ATR و میانگین متحرک در مثال بالا برای یک استراتژی سوئینگ معمولی استفاده شده است. روند صعودی در ابتدا با استفاده از میانگین متحرک 50 روزه شناسایی شد. مدیریت ریسک مرحله نهایی است که در آن ATR نشانهای از سطوح استاپ را نشان میدهد.

شکل اندیکاتور ATR با دایرههای قرمز مشخص شده است. این رقم نشان دهنده تعداد تقریبی پیپ< هایی است که سطح استاپ باید در آنجا گذاشته شود.

6- استراتژی معاملات روزانه

معاملات روزانه استراتژی است که برای معامله ابزارهای مالی در همان روز معاملاتی طراحی شده است. یعنی تمام پوزیشنها قبل از بسته شدن بازار، بسته میشوند که ممکن است یک یا چند معامله در طول روز باشد.

زمانهای معامله از کوتاه مدت (چند دقیقه) تا میان مدت (ساعتها) متغیر است.

مثال: معامله روزانه EUR/USD

نمودار بالا یک نمونه معاملات روزانه را با استفاده از اندیکاتور میانگین متحرک نشان میدهد؛ زیرا قیمت بالاتر از خطوط میانگین متحرک (MA) (قرمز و سیاه) است. پوزیشنهای ورودی با رنگ آبی با سطوح توقف در شکست قیمت قبلی مشخص شدهاند. سطوح سود برابر با فاصله توقف در جهت روند خواهد بود.

جمع بندی

در این مقاله به بررسی چند استراتژی معاملاتی فارکس پرداختیم. هنگامی که یک استراتژی معاملاتی را انتخاب کردید، میزان سرمایه، مدت زمان معاملات، نسبت ریسک به ریوارد و منظم بودن فرصتهای معاملاتی نیز باید در نظر گرفته شود. هر استراتژی معاملاتی بسته به ویژگیهای شخصی، برای تریدرهای مختلف جذاب خواهد بود. تطبیق شخصیت معاملاتی با استراتژی مناسب در نهایت به تریدر این امکان را میدهد که اولین قدم را در مسیر درست بردارد.

آموزش اصول معاملات و ترید در فارکس

آیا بروکر و صندوق پوشش ریسک میتواند بازار فارکس دستکاری کند؟